March 18, 2024

【前日の為替概況】ドル円149.17円まで続伸、米10年債利回りは4.31%台へ上昇

15日のニューヨーク外国為替市場でドル円は4日続伸。

終値は149.04円と前営業日NY終値(148.33円)と比べて71銭程度のドル高水準だった。

今週発表された米物価指標がインフレ圧力の根強さを示したことで、米利下げ先送り観測が高まる中、米長期金利の指標となる米10年債利回りが4.3182%前後まで上昇。

日米金利差を意識した円売り・ドル買いが優勢となり、1時過ぎに一時149.17円と日通し高値を付けた。

複数のメディアが「日銀が来週18-19日に開く金融政策決定会合でマイナス金利を解除する見通し」と報じたことで、日銀の政策修正観測は一段と強まったが、「政策修正は織り込み済み」との見方から円買いでの反応は限定的だった。

「日銀はマイナス金利解除後も緩和的な金融環境を維持する」との思惑から円売りが出やすい面もあった。

ユーロ円は反発。

終値は162.31円と前営業日NY終値(161.42円)と比べて89銭程度のユーロ高水準。

日銀がマイナス金利を解除するとの観測が一段と強まったものの、マイナス金利解除後も緩和的な金融環境が維持されるとの思惑が円売りを誘った。

1時過ぎに一時162.40円と本日高値を更新した。

ユーロ円以外のクロス円も堅調だった。

ポンド円は一時190.03円、豪ドル円は97.97円、カナダドル円は110.30円、スイスフラン円は168.83円まで値を上げたほか、メキシコペソ円は8.93円と2008年10月以来の高値を更新した。

ユーロドルは小反発。

終値は1.0889ドルと前営業日NY終値(1.0883ドル)と比べて0.0006ドル程度のユーロ高水準だった。

欧州時間に一時1.0900ドルと日通し高値を付けたものの、NY時間に入ると徐々に上値を切り下げた。

米連邦準備理事会(FRB)による利下げ開始が後ずれするとの観測が強まる中、米長期金利が上昇しユーロ売り・ドル買いを誘った。

1時前には1.0881ドル付近まで下押しした。

もっとも、今日の安値はアジア時間に付けた1.0873ドルで値幅は0.0027ドル程度と小さかった。

【本日の東京為替見通し】ドル円、底堅いものの日銀利上げパスへの警戒感から上値は限定的か

本日の東京外国為替市場のドル円は、米10年債利回りの上昇で底堅い展開が予想されるものの、明日発表される日銀金融政策決定会合での利上げパスへの不透明感、警戒感などから上値は限定的だと思われる。

連合が発表した春闘の第1回回答集計での平均賃上げ率は、33年ぶりの高水準となる5.28%を記録した。

すなわち、植田日銀総裁が目指していた「賃金の上昇を伴う形」での2%の物価目標を安定的に達成できる確度が高まりつつあることが確認されたことになる。

明日発表される日銀金融政策決定会合の結果は、マイナス金利政策の解除や長期金利を0%に誘導する長短金利操作(YCC)の撤廃など、大規模金融緩和の正常化に踏み切ることはほぼ織り込み済みとなっている。

注目ポイントは、ゼロ金利に引き上げられた後のフォワードガイダンス、利上げパスや国債のゾーン別の買い入れ額などのフレームワークとなる。

メインシナリオは、マイナス金利やYCCが解除されても、内田日銀副総裁が示唆したように、緩和的な金融環境が維持されていくことになった場合である。

現状のドル円は149円台まで上昇しており、マイナス金利解除の「思惑で円買いが仕掛けられ、事実で手仕舞う」ことを先取りしつつあり、150円方向に向けた上昇トレンドが継続するのかもしれない。

リスクシナリオは、植田日銀総裁の発言「デフレではなくインフレの状態」に示唆されるように、インフレ目標2%に向けた断続的な利上げの可能性が示された場合となり、ドル円は145円方向に向けた下落トレンドが再開するのかもしれない。

すなわち、日銀がマイナス金利、YCC、オーバーシュート型コミットメントを撤廃・終了し、国債買い入れ規模を明示する政策に移行して、植田日銀総裁が将来的な量的縮小や追加利上げについて踏み込んだ発言をした場合は、円高調整が進む可能性が高まることになる。

2月のコア消費者物価指数は、エネルギーの激変緩和措置のベース効果により前年比+2.8%程度まで上昇すると予想されており、33年ぶりの高い賃上げ率や、4月からの運送・物流業界の規制強化などから、インフレ率が加速する可能性が高まりつつある。

すなわち、「マネタリーベースについては、消費者物価指数(除く生鮮食品)の前年比上昇率の実績値が安定的に2%を超えるまで、拡大方針を継続する」というオーバーシュート型コミットメントに反する状況となる可能性が高まることになる。

植田日銀総裁がインフレの状態と認識するのであれば、2%超のインフレ率に対して、ゼロ金利のままでは対応できないのではないだろうか。

【本日の重要指標】 ※時刻表示は日本時間

<国内>

○日銀金融政策決定会合(1日目)

○08:50 ◎ 1月機械受注(予想:船舶・電力除く民需 前月比▲1.0%/前年比▲11.2%)

<海外>

○11:00 ◎ 2月中国鉱工業生産(予想:前年比5.0%)

○11:00 ◎ 2月中国小売売上高(予想:前年比5.2%)

○19:00 ☆ 2月ユーロ圏消費者物価指数(HICP)改定値(予想:前年比2.6%)

○19:00 ☆ 2月ユーロ圏HICPコア改定値(予想:前年比3.1%)

○19:00 ◇ 1月ユーロ圏貿易収支

○21:30 ◇ 2月カナダ鉱工業製品価格

○21:30 ◇ 2月カナダ原料価格指数

○23:00 ◎ 3月全米ホームビルダー協会(NAHB)住宅市場指数(予想:48)

○19日01:00 ◎ センテノ・ポルトガル中銀総裁、講演

○メキシコ(ベニート・フアレス生誕日)、休場

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

【前日までの要人発言】

15日08:46 鈴木財務相

「金融政策の手法や経済金融情勢の解釈は日銀に委ねる」

「日本経済はデフレの状況にはないという認識」

「(来週の決定会合について)政府としてコメント控える」

15日22:33 ブイチッチ・クロアチア中銀総裁

「0.25%の利下げを支持、ペースの設定は時期尚早」

「弱い経済は利下げのペースを加速させる」

15日23:09 レーン欧州中央銀行(ECB)専務理事兼チーフ・エコノミスト

「労働市場は多くの点で軟化している」

「企業はもはや労働力不足をそれほど恐れていない」

15日23:45 マクルーフ・アイルランド中央銀行総裁

「金融政策スタンスに変化の余地」

「6月の会合では状況はより明確になるはずだ」

16日03:27 ビルロワドガロー仏中銀総裁

「2%のインフレ目標にはそれほど遠くない」

「インフレ危機から脱しつつある」

※時間は日本時間

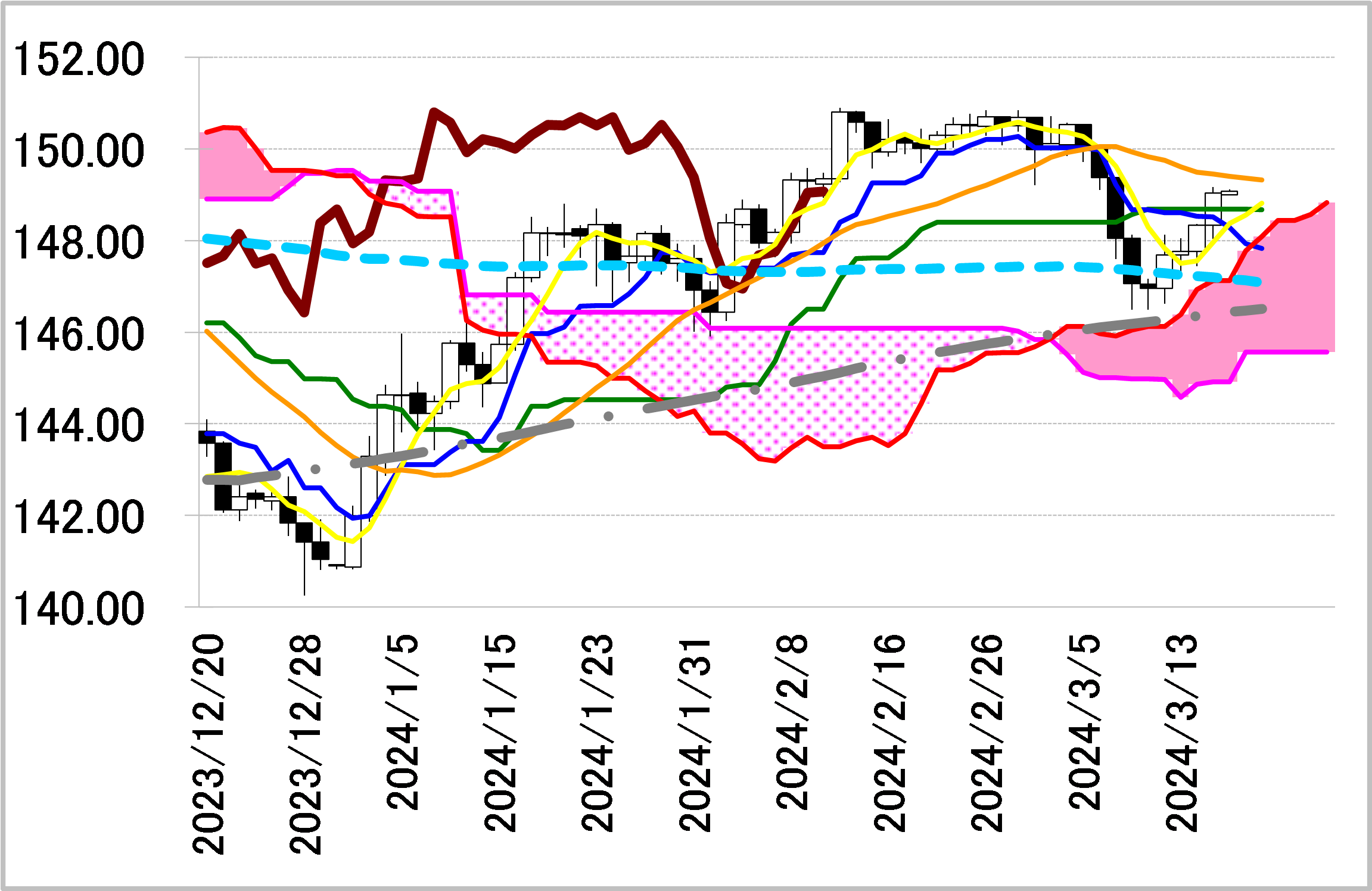

〔日足一目均衡表分析〕

<ドル円=転換線を支持に押し目買いスタンス>

陽線引け。

転換線は基準線を下回り、遅行スパンは実線を下回り、雲の上で引けているものの、売りシグナルが優勢な展開となっている。

しかし、4手連続陽線で転換線を上回って引けており続伸の可能性が示唆されている。

本日は転換線を支持に押し目買いスタンスで臨み、同線を下抜けた場合は手仕舞い。

レジスタンス2 150.89(2/13高値)

レジスタンス1 150.08(3/6高値)

前日終値 149.04

サポート1 148.29(日足一目均衡表・転換線)

サポート2 147.44(3/14安値)

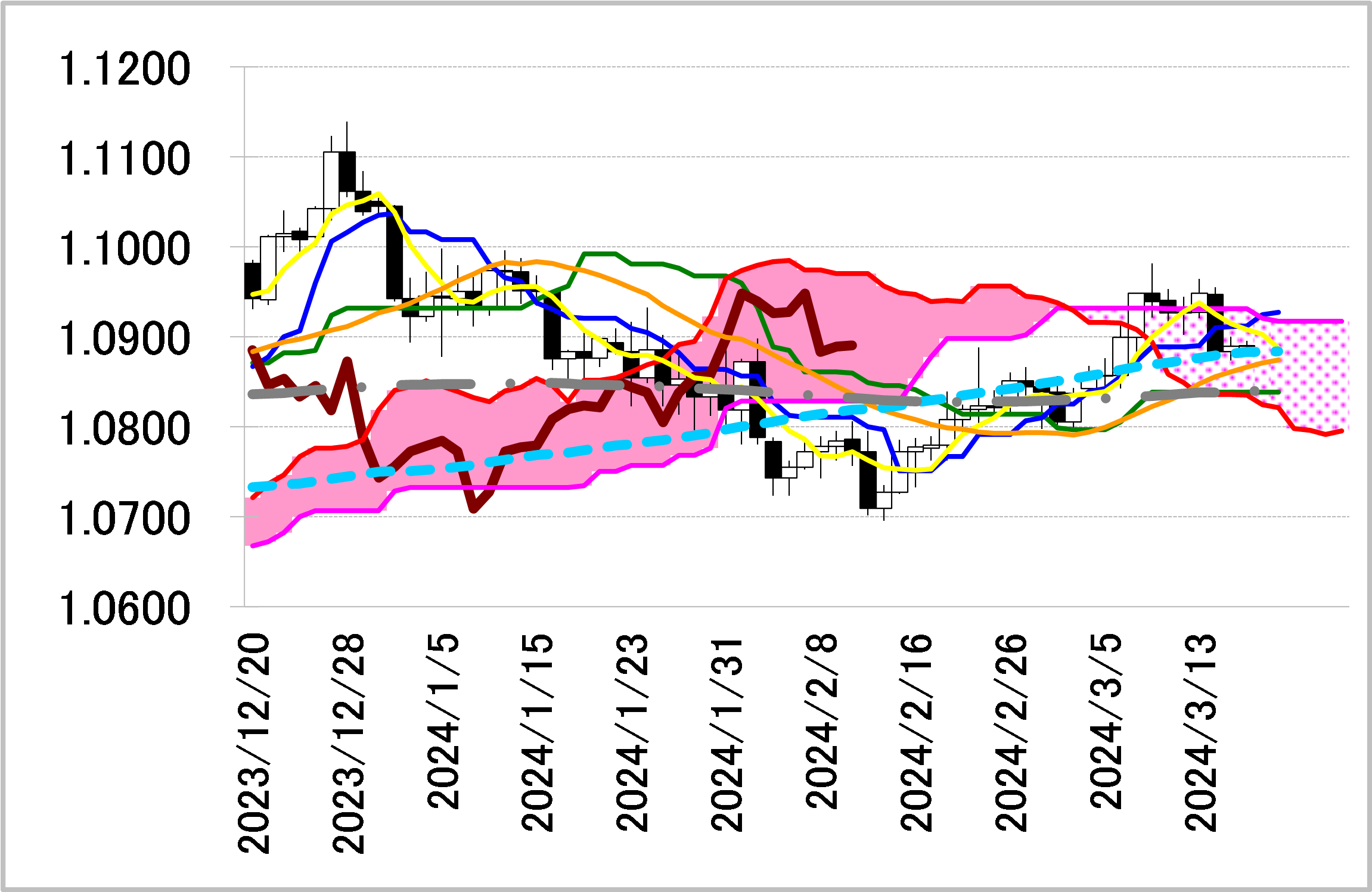

<ユーロドル=3/8高値を抵抗に戻り売りスタンス>

小陽線引け。

転換線は基準線を上回り、遅行スパンは実線を上回り、雲の中で引けているものの、買いシグナルが優勢な展開となっている。

孕み線で反発したものの転換線を下回って引けており反落の可能性が示唆されている。

本日は転換線1.0912ドルを念頭に置き、8日の高値を抵抗に戻り売りスタンスで臨み、同水準を上抜けた場合は手仕舞い。

レジスタンス1 1.0981(3/8高値)

前日終値 1.0889

サポート1 1.0838(日足一目均衡表・基準線)

<ユーロ円=転換線を支持に押し目買いスタンス>

陽線引け。

転換線は基準線を下回っているものの、遅行スパンは実線を上回り、雲の上で引けていることで、買いシグナルが優勢な展開となっている。

抱き線で切り返して転換線を上回って引けており続伸の可能性が示唆されている。

本日は転換線を支持に押し目買いスタンスで臨み、同線を下抜けた場合は手仕舞い。

レジスタンス1 162.96(3/6高値)

前日終値 162.31

サポート1 161.59(日足一目均衡表・転換線)

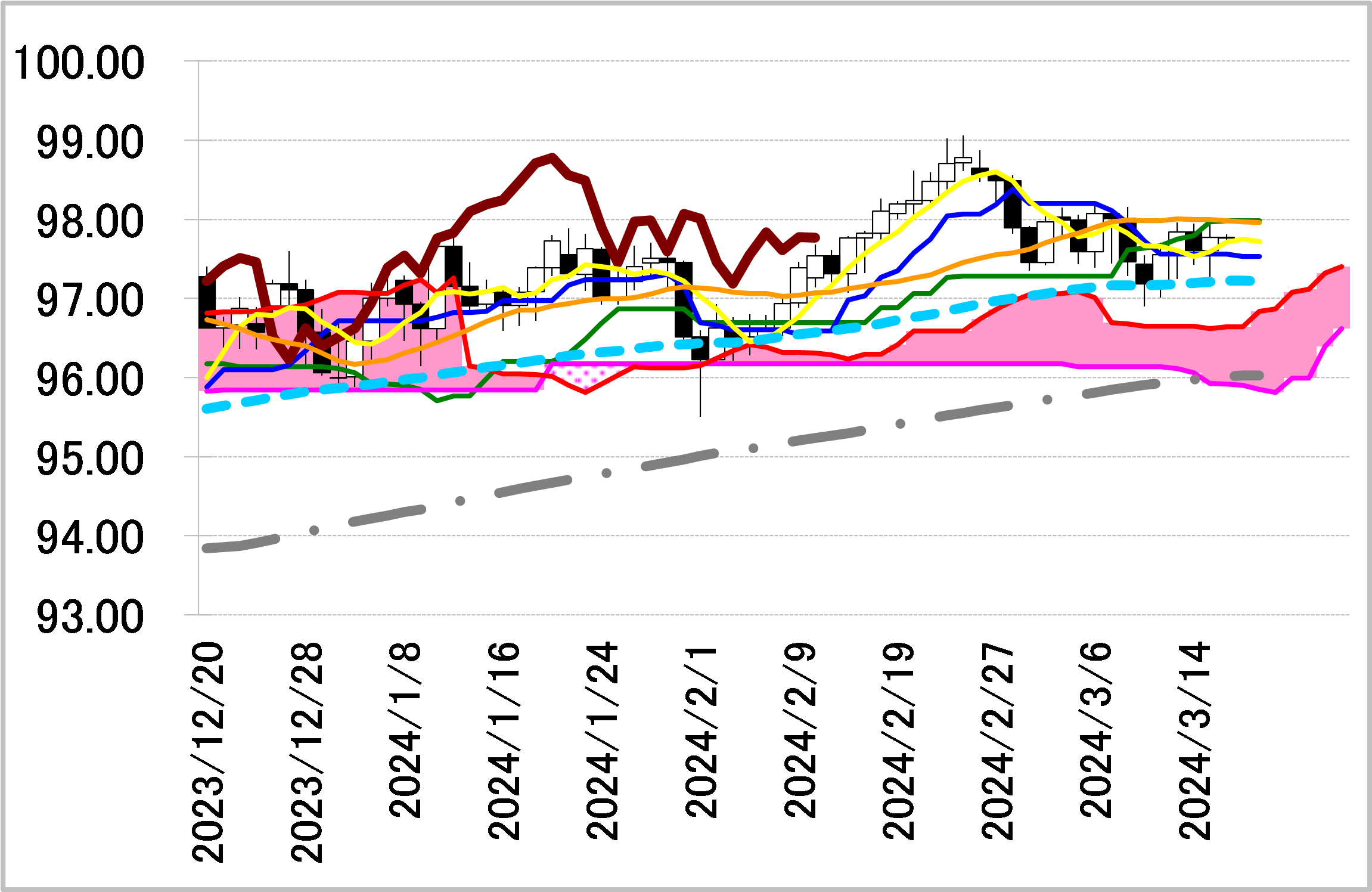

<豪ドル円=雲の上限を支持に押し目買いスタンス>

小陽線引け。

転換線は基準線を下回っているものの、遅行スパンは実線を上回り、雲の上で引けていることで、買いシグナルが優勢な展開となっている。

孕み線で切り返して転換線を上回って引けており続伸の可能性が示唆されている。

本日は転換線97.56円を念頭に置き、雲の上限を支持に押し目買いスタンスで臨み、同線を下抜けた場合は手仕舞い。

レジスタンス1 99.06(2/23高値)

前日終値 97.77

サポート1 96.64(日足一目均衡表・雲の上限)

Provided by

DZH Finacial Research

「投資を面白く、投資家を笑顔に」をスローガンに、株式や為替など様々な金融マーケットの情報を提供。

豊富な経験を持つエキスパートが多数在籍し、スピーディー且つオリジナルな視点からの情報をOANDA Labに配信しています。

会社名:株式会社DZHフィナンシャルリサーチ

所在地:東京都中央区明石町8番1号 聖路加タワー32階

商号等:【金融商品取引業者】投資助言業/【登録番号】関東財務局長(金商)907号

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。