March 21, 2024

【前日の為替概況】ドル円、年初来高値151.82円から150.73円まで反落、ユーロ円は165.35円へ

20日のニューヨーク外国為替市場でユーロドルは3営業日ぶりに反発。

終値は1.0922ドルと前営業日NY終値(1.0866ドル)と比べて0.0056ドル程度のユーロ高水準だった。

ラガルド欧州中央銀行(ECB)総裁が「今後数カ月のうちに利下げ開始に向けた確信の度合いを高められるような証拠を得られるだろう」との認識を示すと、ECBの利下げ開始時期が近づいているとの見方から、欧州市場では一時1.0836ドルまで値を下げた。

ただ、NY市場に入ると買い戻しが優勢に。

米連邦準備理事会(FRB)は今日まで開いた米連邦公開市場委員会(FOMC)で政策金利を市場予想通り据え置き、政策金利見通し(ドット・チャート)では年内3回としていた利下げ予想を維持した。

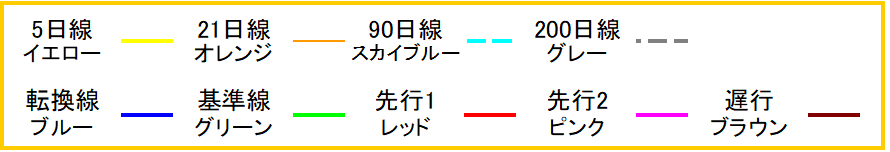

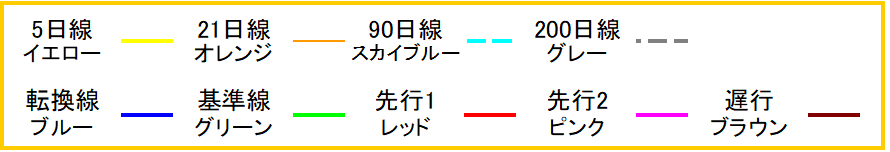

市場では年内の利下げ予想が2回に減ると警戒する向きもあっただけに、FOMC後はドル売りが優勢となり一時1.0923ドルと日通し高値を更新した。

なお、パウエルFRB議長はFOMC後の会見で「インフレは大幅に緩和したが継続的な進展は保証されていない」「インフレ率は依然として高すぎる。

今後の道筋も不透明」などと発言。

利下げ回数を減らさなかった理由については「インフレ率が2%に向かって徐々に低下し、時には険しい道もあるという全体的なストーリーは変わっていないと思う」と話した。

ドル円は7日続伸。

終値は151.26円と前営業日NY終値(150.86円)と比べて40銭程度のドル高水準だった。

日銀が緩和的な金融環境を維持するとの見方を背景に、この日も円売りが継続。

FOMC結果公表を前に思惑的なドル買いも入り、22時30分過ぎには一時151.82円と年初来高値を更新した。

FOMCが公表したドット・チャートでは年内利下げ予想が3回に維持された一方、2025年・2026年の金利見通しが上方修正され、来年以降の利下げが昨年12月時点の予測よりも緩やかになるとの見通しが示された。

市場では「景気を下支えするために利下げを急ぐ必要性はますます薄まっている。

全体的には12月時点よりもタカ派的」との見方があり、当初は売買が交錯した。

日経新聞の「日銀の追加利上げ『10月』『7月』観測」との記事が英語で伝わると円買いが強まり、一時150.73円と日通し安値を付けた。

もっとも、当該記事はあくまでも「観測記事」との見方から、円買いでの反応は一時的だった。

日銀が緩和的な環境を維持するとの期待は根強く、引けにかけては151.40円付近まで持ち直している。

ユーロ円は続伸。

終値は165.21円と前営業日NY終値(163.92円)と比べて1円29銭程度のユーロ高水準。

日銀の利上げに関する記事を受けて一時164.31円付近まで売られる場面もあったが、下押しは限定的だった。

日銀の緩和的スタンスが当分継続されるとの見方から、全般円売りが優勢となり、5時30分前には165.35円と2008年8月以来の高値を更新した。

ダウ平均が400ドル超上昇するなど、米株式相場が底堅く推移したこともリスク・オンの円売りを誘った。

ポンド円は193.54円と15年8月以来の高値、豪ドル円は99.66円と14年12月以来の高値、カナダドル円は112.26円と08年1月以来の高値、メキシコペソ円は9.08円と08年10月以来の高値を更新した。

【本日の東京為替見通し】ドル円、日米金融政策で底堅い展開だが円買い介入には要警戒か

本日の東京外国為替市場のドル円は、19日の日銀金融政策決定会合でのハト派的利上げと、20日の米連邦公開市場委員会(FOMC)でのタカ派的据え置きを受けて底堅い展開が予想されるものの、ドル売り・円買い介入の可能性には警戒しておきたい。

19日の日銀金融政策決定会合では、マイナス金利(▲0.10%)からゼロ金利へ引き上げられたものの、「当面の間は緩和的な金融環境を維持する」と表明されたことで、ハト派的な利上げとなり、ドル円は151.82円まで上昇して年初来高値を更新している。

20日のFOMCでは、5会合連続での政策金利の据え置きが決定されたものの、ドット・プロット(金利予測分布図)で2024年の3回の利下げ予想が前回の11人から10人へ減り、2025年の利下げ予想が前回の4回から3回へ減ったことで、ややタカ派的な据え置きとなっている。

日銀金融政策決定会合での「当面の間は緩和的な金融環境を維持する」との表現は、2006年7月にゼロ金利から0.25%へ引き上げられた時と同じであり、2007年2月に0.50%へ引き上げられている。

昨日も「日銀は7月か10月に追加利上げを検討している」との観測記事が報じられており、今後も予断を許さない状況が続くことになる。

岸田首相は年初の施政方針演説で「2024年に物価高を上回る所得を実現する」と公約していた。

春季労使交渉(春闘)では33年ぶりの高水準の賃上げが実現し、6月の所得税・住民税の定額減税により所得面は実現しつつある。

4月の衆議院補欠選挙や秋の総裁選に向けて、物価高の抑制は喫緊の課題であると思われることで、輸入物価の上昇要因となる円安に関しては、本邦通貨当局によるドル売り・円買い介入によって抑えたいのではないだろうか。

また、植田日銀総裁は、物価を押し上げる主役が「第1の力」から「第2の力」に徐々にバトンタッチし、賃金と物価の好循環が強まっていく姿をメインシナリオと考えている。

ドル円が151円台に乗せていることで、円安による輸入物価上昇の価格転嫁による物価上昇圧力「第1の力」への警戒感が高まりつつある。

2022年秋のドル円151円台は、本邦通貨当局によるドル売り・円買い介入で反転させられており、今回も円買い介入の可能性には警戒しておきたい。

8時50分に発表される2月の本邦の貿易統計では、季節調整前で8102億円の赤字、季節調整済で8401億円の赤字と予想されており、本邦実需筋による円売り圧力を確認することになる。

9時30分に発表される2月の豪雇用統計では、失業率が4.0%、新規雇用者数が+4.00万人と予想されている。

18-19日の豪準備銀行(RBA)理事会では政策金利4.35%が据え置かれたばかりであり、予想から大幅に外れない限り、豪ドルへの影響は限定的だと思われる。

【本日の重要指標】 ※時刻表示は日本時間

<国内>

○08:50 ◎ 2月貿易統計(通関ベース、予想:季節調整前8102億円の赤字、季節調整済8401億円の赤字)

<海外>

○09:30 ◎ 2月豪雇用統計(予想:失業率4.0%/新規雇用者数4.00万人)

○16:45 ◇ 3月仏企業景況感指数(予想:99)

○17:15 ◎ 3月仏製造業購買担当者景気指数(PMI)速報値(予想:47.5)

○17:15 ◎ 3月仏サービス部門PMI速報値(予想:48.7)

○17:30 ☆ スイス国立銀行(中央銀行、SNB)、政策金利発表(予想:1.75%で据え置き)

○17:30 ◎ 2月香港消費者物価指数(CPI、予想:前年同月比2.2%)

○17:30 ◎ 3月独製造業PMI速報値(予想:43.1)

○17:30 ◎ 3月独サービス部門PMI速報値(予想:48.8)

○18:00 ◎ 3月ユーロ圏製造業PMI速報値(予想:47.0)

○18:00 ◎ 3月ユーロ圏サービス部門PMI速報値(予想:50.5)

○18:00 ◇ 1月ユーロ圏経常収支(季節調整済)

○18:00 ◎ ノルウェー中銀、政策金利発表(予想:4.50%で据え置き)

○18:30 ◎ 3月英製造業PMI速報値(予想:47.8)

○18:30 ◎ 3月英サービス部門PMI速報値(予想:53.8)

○20:00 ◎ トルコ中銀、政策金利発表(予想:45.00%で据え置き)

○21:00 ☆ 英中銀(BOE)、政策金利発表(予想:5.25%で据え置き)

○21:00 ☆ 英中銀金融政策委員会(MPC)議事要旨

○21:30 ◎ 10-12月期米経常収支(予想:2090億ドルの赤字)

○21:30 ◎ 3月米フィラデルフィア連銀製造業景気指数(予想:▲2.3)

○21:30 ◎ 前週分の米新規失業保険申請件数/失業保険継続受給者数(予想:21.5万件/182.0万人)

○22:45 ◎ 3月米製造業PMI速報値(予想:51.7)

○22:45 ◎ 3月米サービス部門PMI速報値(予想:52.0)

○22:45 ◎ 3月米総合PMI速報値(予想:52.2)

○23:00 ◎ 2月米景気先行指標総合指数(予想:前月比▲0.2%)

○23:00 ◎ 2月米中古住宅販売件数(予想:前月比▲1.5%/年率換算394万件)

○22日01:00 ◎ バー米連邦準備理事会(FRB)副議長、イベントに参加

○22日04:00 ◎ メキシコ中銀、政策金利発表(予想:11.00%に引き下げ)

○南アフリカ(人権の日)、休場

○欧州連合(EU)首脳会議(ブリュッセル、22日まで)

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

【前日までの要人発言】

20日17:53 ラガルド欧州中央銀行(ECB)総裁

「ディスインフレ路線をさらに進める必要がある」

「2024年の全賃金契約の平均賃金上昇率は、1月の理事会時点の4.4%から3月の理事会時点では4.2%に低下した」

「関連情報が出揃うまで待つことはできない」

「今後数カ月以内に、最初の政策変更に十分な信頼度を高めることができる2つの重要な証拠が得られると期待している」

20日21:27 デコス・スペイン中銀総裁

「インフレ見通しのリスクはバランスがとれている」

20日22:50 シュナーベル欧州中央銀行(ECB)専務理事

「実質金利が転換点を迎えている可能性がある」

「従来の想定よりも金融政策の措置とコミュニケーションの影響が強い可能性がある」

21日03:00 米連邦公開市場委員会(FOMC)声明

「最近の指標は経済活動が堅調なペースで拡大していることを示している」

「雇用の伸びは引き続き堅調であり、失業率は依然として低い」

「インフレ率はこの1年で緩和したが、依然として高止まりしている」

「委員会は雇用最大化と長期的な2%のインフレ率の達成を目指す」

「委員会は雇用とインフレ率の目標達成に対するリスクのバランスが改善しつつあると判断する」

「経済の見通しは不確実で、委員会はインフレのリスクを引き続き大いに注視している」

「FF金利の目標誘導レンジのあらゆる調整を検討するに当たり、委員会は今後もたらされるデータ、変化する見通し、リスクのバランスを慎重に評価する」

「委員会はインフレ率が持続的に2%に向かっているとの確信がさらに強まるまで、目標誘導レンジの引き下げが適切になるとは予想していない」

「さらに、以前発表された計画で説明されている通り、委員会は保有する米国債およびエージェンシーローン担保証券の削減を続ける」

「委員会はインフレ率を2%の目標に戻すことに強く取り組む」

「金融政策の適切な姿勢を評価するに当たり、委員会は今後もたらされる経済見通しに関する情報の意味を引き続き監視する」

「もしも委員会の目標の達成を妨げる可能性があるリスクが生じた場合、委員会は金融政策の姿勢を適切に調整する準備がある」

「委員会の評価は、労働市場の状況、インフレ圧力、インフレ期待、金融と世界の動向を含む幅広い情報を考慮する」

「今回の金融政策決定は全会一致」

21日03:34 パウエル米連邦準備理事会(FRB)議長

「インフレ率は依然として高すぎる。今後の道筋も不透明」

「FRBの目標達成へのリスクはより良いバランスに」

「FRBは引き続き2%のインフレ目標にコミット」

「インフレは大幅に緩和したが、依然として高すぎる」

「今年のある時点で緩和を開始するのが適切」

「政策金利はおそらくサイクルのピークにあると考えている」

「長期インフレ期待は依然として抑制されている」

「資産ランオフのペース減速は比較的早期開始が適切になる可能性」

「インフレ抑制に向けて引き続き良好な進歩を遂げている」

「1月のPCEおよびCPIは季節調整の影響があった可能性」

「長期的に金利が高くなるかどうかは分からない」

「労働市場が著しく悪化すれば、利下げを開始する理由になる」

「商品価格の下落はそれほど早くないだろう」

「最近のインフレ統計はFOMCの待機姿勢を正当化」

※時間は日本時間

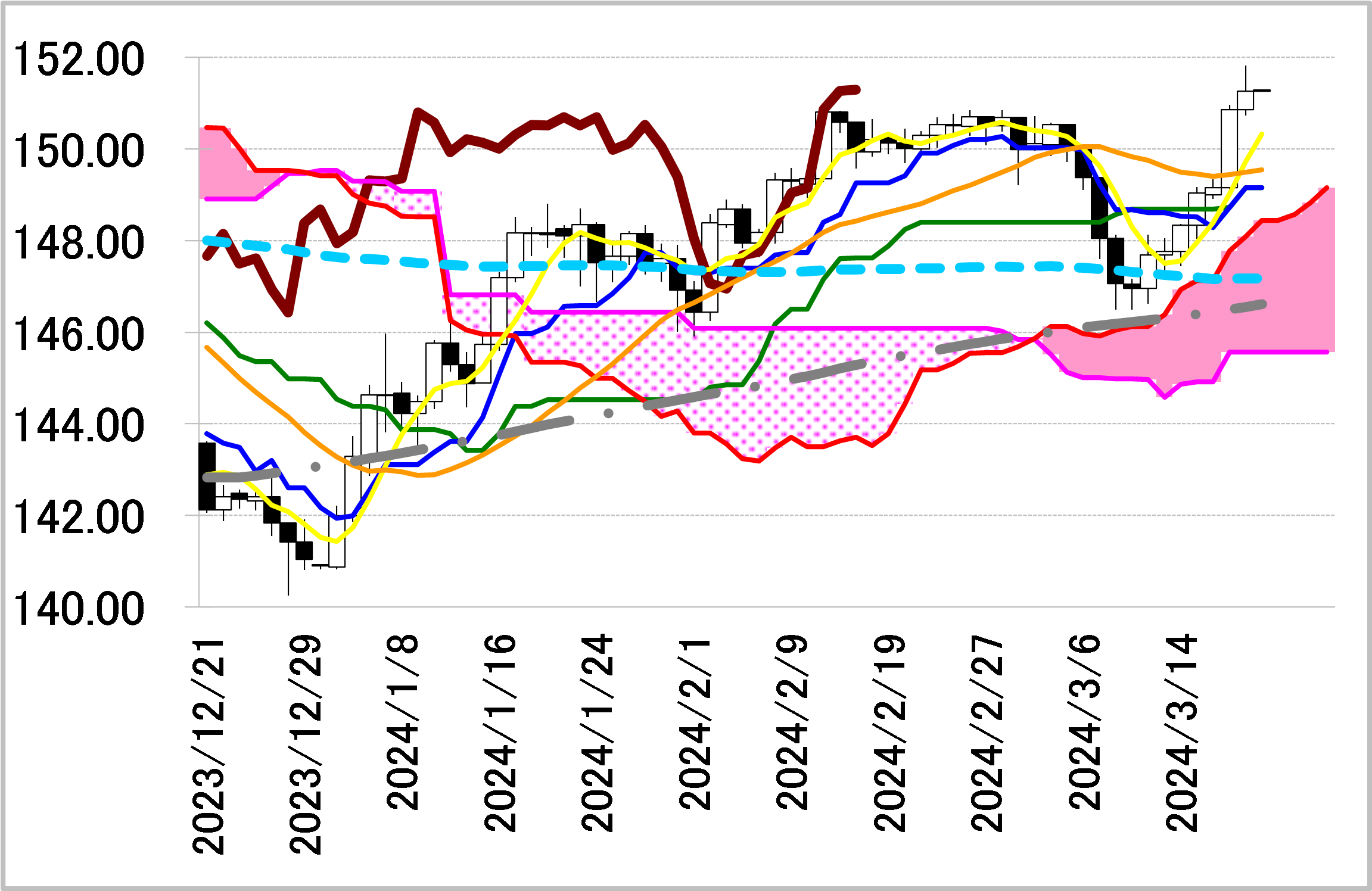

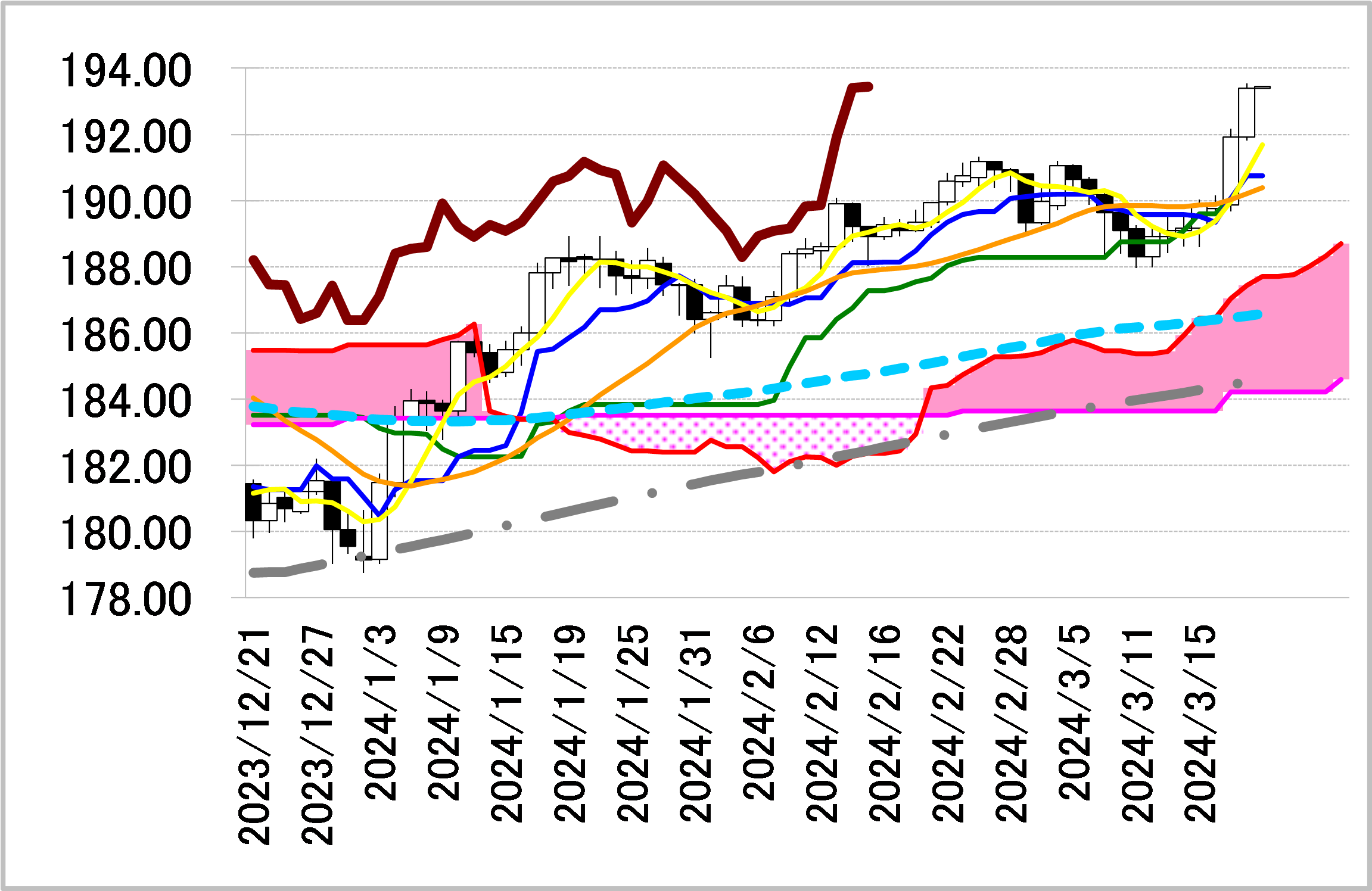

〔日足一目均衡表分析〕

<ドル円=転換線を支持に押し目買いスタンス>

陽線引け。

転換線は基準線と同値、遅行スパンは実線を上回り、雲の上で引けていることで、買いシグナルが優勢な展開となっている。

7手連続陽線で基準線や転換線を上回って引けており続伸の可能性が示唆されている。

本日は転換線を支持に押し目買いスタンスで臨み、同線を下抜けた場合は手仕舞い。

レジスタンス2 152.90(ピボット・ターニングポイント)

レジスタンス1 151.82(3/20高値=年初来高値)

前日終値 151.26

サポート1 149.16(日足一目均衡表・転換線=基準線)

サポート2 148.44(日足一目均衡表・雲の上限)

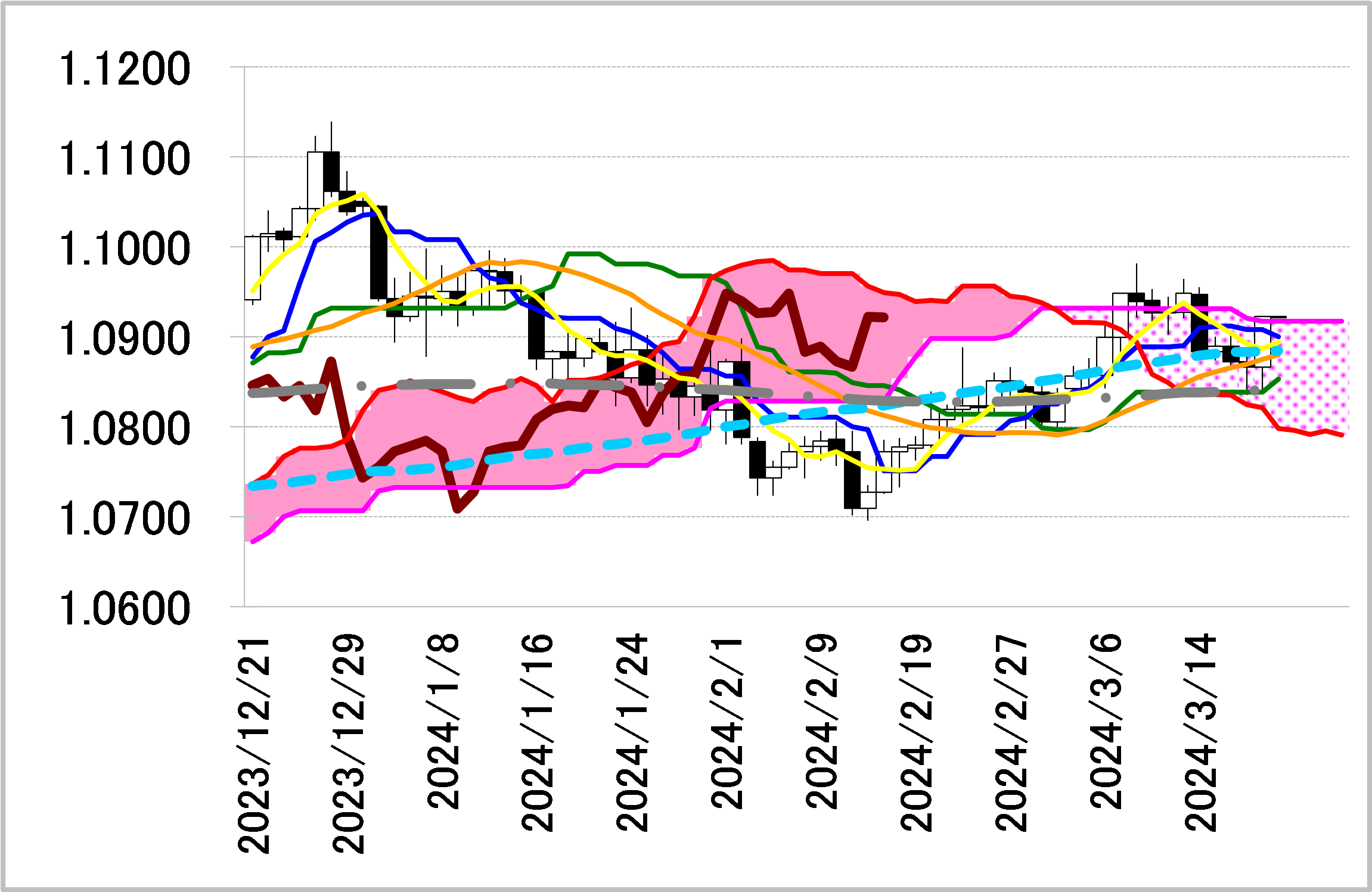

<ユーロドル=三役好転、雲の下限を支持に押し目買い>

陽線引け。

転換線は基準線を上回り、遅行スパンは実線を上回り、雲の上で引けていることで、三役好転の強い買いシグナルが点灯した。

抱き線で切り返して転換線を上回って引けており続伸の可能性が示唆されている。

本日は転換線1.0900ドルを念頭に置き、雲の下限を支持に押し目買いスタンスで臨み、同水準を下抜けた場合は手仕舞い。

レジスタンス1 1.1046(1/2高値)

前日終値 1.0922

サポート1 1.0798(日足一目均衡表・雲の下限)

<ポンド円=3/20安値を支持に押し目買いスタンス>

陽線引け。

転換線は基準線と同値、遅行スパンは実線を上回り、雲の上で引けていることで、買いシグナルが優勢な展開となっている。

7手連続陽線で転換線を上回って引けており続伸の可能性が示唆されている。

本日は20日の安値を支持に押し目買いスタンスで臨み、同水準を下抜けた場合は手仕舞い。

レジスタンス1 194.64(ピポット・レジスタンス2)

前日終値 193.40

サポート1 191.82(3/20安値)

<NZドル円=転換線を支持に押し目買いスタンス>

小陽線引け。

転換線は基準線を下回っているものの、遅行スパンは実線を上回り、雲の上で引けていることで、買いシグナルが優勢な展開となっている。

3手連続陽線で転換線を上回って引けており続伸の可能性が示唆されている。

本日は転換線を支持に押し目買いスタンスで臨み、同線を下抜けた場合は手仕舞い。

レジスタンス1 92.94(2/28高値)

前日終値 91.95

サポート1 91.19(日足一目均衡表・転換線)

Provided by

DZH Finacial Research

「投資を面白く、投資家を笑顔に」をスローガンに、株式や為替など様々な金融マーケットの情報を提供。

豊富な経験を持つエキスパートが多数在籍し、スピーディー且つオリジナルな視点からの情報をOANDA Labに配信しています。

会社名:株式会社DZHフィナンシャルリサーチ

所在地:東京都中央区明石町8番1号 聖路加タワー32階

商号等:【金融商品取引業者】投資助言業/【登録番号】関東財務局長(金商)907号

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。