恐怖指数(VIX指数)とは|目安・推移・活用方法を解説

金融市場には恐怖指数(VIX指数)という指数があり、これは投資家の心理状態を示すとされています。

恐怖指数(VIX指数)はS&P500を対象とするオプション取引のボラティリティを基に算出したもので、シカゴ・オプション取引所(CBOE)が公表しています。

この数値が高い場合、投資家は相場の先行きに不安感を抱いているとされます。

20を超えると強い警戒感を示すとされ、一般的には10〜20が平常な状態です。

本記事では、恐怖指数の意味や活用方法などを解説していきます。

目次

- 1.恐怖指数(きょうふしすう)・VIX(ビックス)指数とは

- 2.恐怖指数(VIX指数)の見方

- 3.恐怖指数(VIX指数)の目安

- 4.恐怖指数(VIX指数)の活用方法

- 5.恐怖指数(VIX指数)をFX取引に活用するメリット・デメリット

- 6.恐怖指数(VIX指数)に関するQ&A

- 7.【まとめ】恐怖指数(VIX指数)とは|目安・推移・活用方法を解説

恐怖指数(きょうふしすう)・VIX(ビックス)指数とは

ここでは、恐怖指数(VIX指数)の意味や推移について解説します。

- ・意味

- ・推移

意味

恐怖指数とはVIX指数のことで、英語で「investor fear gauge」と呼ばれるところを日本語で表した言葉です。

そのVIX指数はVolatility Indexの略語で、シカゴ・オプション取引所(CBOE)がS&P500を対象とするオプション取引のボラティリティを基に算出、公表しています。

今後30日間の変動性(ボラティリティ)を予測した指数であり、投資家が市場の先行きとしてどれくらいの振れ幅を見込んでいるかを表します。

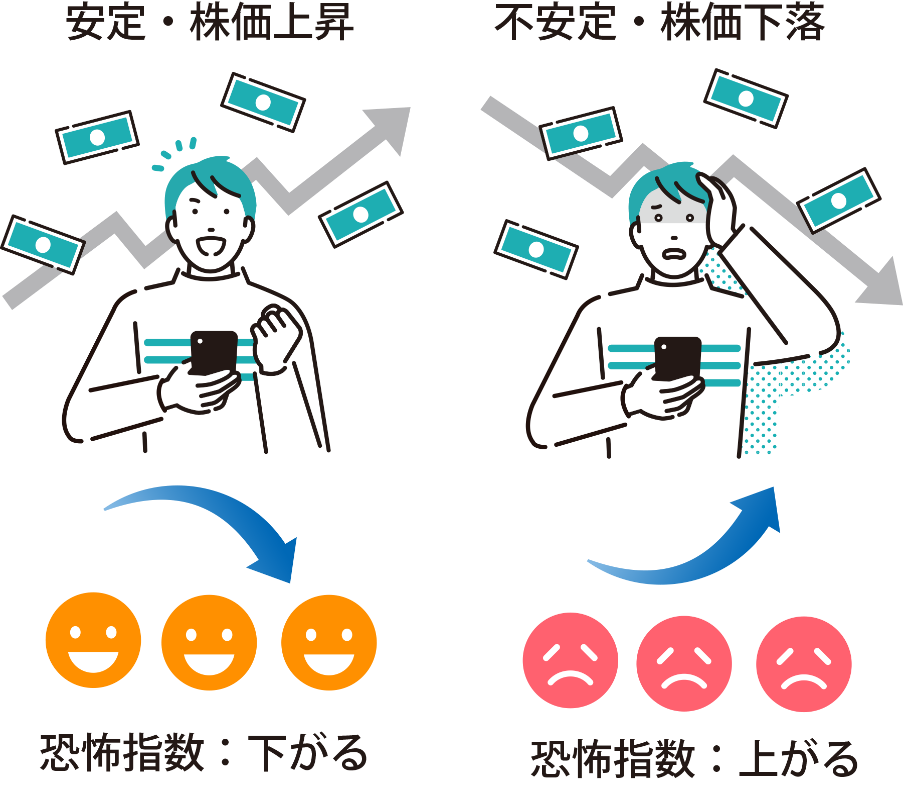

市場リスクが高まり、投資家の間に不安感が高まっているときには、恐怖指数は上昇する傾向があります。

逆に市場のリスク許容度が高まり、市場が安定しているときには、恐怖指数は低下する傾向があります。

推移

VIX指数はシカゴ・オプション取引所の公式サイトで公開されており、数値は随時更新されます。

下の表示期間において、直近のボラティリティは20を下回って落ち着いた値動きを示しています。

出典:シカゴ・オプション取引所

恐怖指数(VIX指数)の見方

VIX指数の見方は「10〜20なら正常、20以上なら危険」という目安が基本です。

10未満になった場合も「市場が楽観に偏り過ぎて危険」とされますが、このようなケースは稀です。

VIX指数を見た上でどのように投資するかについては、VIX指数が高い時は「全体的に株価が下落する可能性が高い」と一般的には判断します。

その下落の前に利益確定を行う、一定の下落で損切りを行う、値動きが激しい相場で短期売買によって利益を狙うなど、VIX指数の活用方法はさまざまです。

恐怖指数(VIX指数)の目安

恐怖指数の目安は以下の通りです。

| 恐怖指数 | 状態 |

|---|---|

| 10~20未満 | 市場が落ち着いている状態 |

| 20以上 | 市場がやや不安定な状態 |

| 30以上 | 市場が不安定な状態 |

| 40以上 | 市場がパニックに近い状態 |

それぞれの目安に該当した出来事を挙げると、以下の通りです。

(10〜20は通常の状態であるため、除外しています)

- ・20以上:米中貿易摩擦(2019年8月)など

- ・30以上:ロシアによるウクライナ侵攻(2022年2月)など(※)

- ・40以上:ギリシャ国債デフォルト危機(2011年10月)など

※30台に到達したのは2022年3月1日から

20を超えた場合

VIX指数が20を越えると、市場がやや不安定な状態と判断されます。

20以上の数値は、戦争や大きな金融危機などがなくとも、しばしば記録されます。

40以上の数値は、歴史的危機ベスト10に入るほどの危険水域です。

なお、上述の通り「20を超えたら危険」というのが代表的な目安とされていますが、近年は「17から危険」という見方もあります。

VIX指数が大きく上昇した過去の事例

| 時期 | イベント | VIX最大値 |

|---|---|---|

| 1998年10月 | ロシアデフォルト&LTCM破綻 | 49.53 |

| 2008年10月 | 世界金融危機 | 89.53 |

| 2015年8月 | 中国経済失速懸念 | 53.29 |

| 2018年2月 | 米国景気悪化懸念 | 50.30 |

| 2020年3月 | 新型コロナウイルスによるパンデミック | 85.47 |

| 2025年4月 | トランプ米大統領による相互関税等 | 60.13 |

出典:CBOE.com

過去最高を記録したのは2008年の世界金融危機(リーマンショックの直後)で、2020年のコロナによるパンデミックはそれに迫る数値でした。

また、他の時期には「イラク戦争」などの戦争も含まれていますが、戦争よりも金融危機などの経済的な危機の方が、恐怖指数が高くなっています。

恐怖指数(VIX指数)の活用方法

恐怖指数の活用方法は、以下の通りです。

- ・ファンダメンタルズ分析に活用する

- ・ボラティリティを活用する

ファンダメンタルズ分析に活用する

恐怖指数は、米国の株式市場の状態を表します。

株式市場が不安定になると、リスクを嫌う投資家の資金が安定的な資産に流れます。

FXや外貨預金の場合は、安定的な通貨に流れる傾向があります。

恐怖指数が上昇傾向にある場合は、安定的な通貨の価格が上がると予想して、買いポジションを建てるなどの分析ができます。

ファンダメンタルズ分析の方法についてはこちらの記事で詳しく解説しています。ボラティリティを活用する

恐怖指数は、あくまでも「大きな変動が予測される」という指数です。

大きな変動はリスクでもありますが、チャンスと考えることもできます。

ボラティリティをうまく活用すれば、FXで大きな値幅を稼ぐことが期待できます。

恐怖指数が高まると「有事のドル買い・円買い」という言葉の通り、米ドルや円などが特に強くなるため、これらの通貨に買いを入れておくのも、1つの選択肢です(ただし、有事の円買いについては、円安相場になってからは必ずしも通じなくなっています)。

逆に、恐怖指数はじきに下がると予想する場合、上のパターンの逆張りとして売りポジションを建てるという選択肢もあります。

ボラティリティについてはこちらの記事で詳しく解説しています。恐怖指数(VIX指数)をFX取引に活用するメリット・デメリット

ここでは、VIX指数をFX取引に活用するメリットとデメリットを解説します。

VIX指数を活用する際のメリット

VIX指数をFX取引に活用するメリットは「投資家の市場への先行き不安感」を、いち早く察知しやすくなることです。

20を目安に市場の恐怖レベルを示しているといわれているため、数値が20を超えた場合は、投資家のリスク回避の動きが強くなる可能性があります。

VIX指数を活用する際のデメリット

VIX指数をFX取引に活用する際のデメリットは「想定したほどリスクオフ通貨への資金流入が起きない可能性がある」ということです。

当然ながら、これはVIX指数だけのデメリットではなく、どんな指数やデータを参照する場合でも、そこから予想される変化が必ず起きるとは限りません。

数ある指標やデータの1つとしてVIX指数を活用すること自体には、デメリットはないといえます。

あえてデメリットを挙げるとすれば「VIX指数を活用・分析する労力がかかる」ことです。

恐怖指数(VIX指数)に関するQ&A

恐怖指数に関してよく見られる疑問点は、以下の通りです。

- ・VIX指数は何に連動していますか?

- ・VIX指数が高いとどうなりますか?

- ・VIX指数が低いとどうなりますか?

- ・VIX指数の歴史はいつからですか?

- ・VIX指数の計算式は何ですか?

- ・VIX指数のチャートはどこで見れますか?

VIX指数は何に連動していますか?

VIX指数は、米国のS&P500を対象にしたオプション取引のボラティリティと連動しています。

連動といっても「負の相関関係」であり、株価とは逆の動きをします。

オプション取引のボラティリティは将来に向けた投資家心理を反映したものであるため、それを基に算出されるVIX指数も同じ性質を持ちます。

一般的に、市場が不安定になりS&P500の変動性が高まると、VIX指数は上がります。逆に、市場が楽観的であれば、VIX指数は下がります。

VIX指数が高いとどうなりますか?

VIX指数が高いほど、米国株式市場で大きな変動が予想されます。

この変動がFXにも波及して、米ドルを中心に大きく変動する可能性があります。

また、「日経平均版VIX指数」が高い場合は、米国ではなく日本の株式市場で、大きな変動が予想されます。

この場合、FXでは円を中心に大きく変動する可能性があります。

VIX指数が低いとどうなりますか?

VIX指数が低い場合は、高い場合と逆の動きが予想されます。

すなわち、株価の動きは穏やか(または上昇傾向)で、外国為替市場のボラティリティも小さくなると考えられます。

平常時のVIX指数は10.00〜20.00ですが、稀に「10.00を下回る」こともあります。

1990年以降では、以下の7つの月でVIX指数が10を下回りました。

| 1993年7月 | 9.11(7月12日) |

| 1993年12月 | 8.89(12月27日) |

| 2005年7月 | 9.88(7月20日) |

| 2006年11月 | 9.81(11月22日) |

| 2006年12月 | 9.39(12月15日) |

| 2007年1月 | 9.87(1月24日) |

| 2007年2月 | 9.70(2月14日) |

出典:CBOE.com

10を下回るほどまでVIX指数が極端に下がった場合は、市場心理が「楽観に偏り過ぎている」可能性があります。

市場心理は、楽観・悲観のどちらかに偏り過ぎた場合も、その後に反動が起こる可能性が高くなります。

このため、楽観に偏り過ぎた「VIX指数10割れ」の状態は、そこから株価が下落局面に入る可能性があります。

このように、VIX指数は「低くなり過ぎても危険」という認識を持つと良いでしょう。

VIX指数の歴史はいつからですか?

恐怖指数は、シカゴ・オプション取引所により1993年から算出・公表されています。

さらに、2003年にはゴールドマンサックスとの共同開発によって改良され、より精度の高い恐怖指数が公表されています。

1993年当初の恐怖指数は「S&P100」に基づくものでしたが、2003年の改定以後は「S&P500」に基づくものに変わっています。

他方、2010年には日本経済新聞社によって、日経平均ボラティリティ・インデックス(日経平均VI)の算出・公表が開始されました。

これは「日本版恐怖指数」とも呼ばれ、2012年からはリアルタイム(15秒間隔)で算出・公表されています。

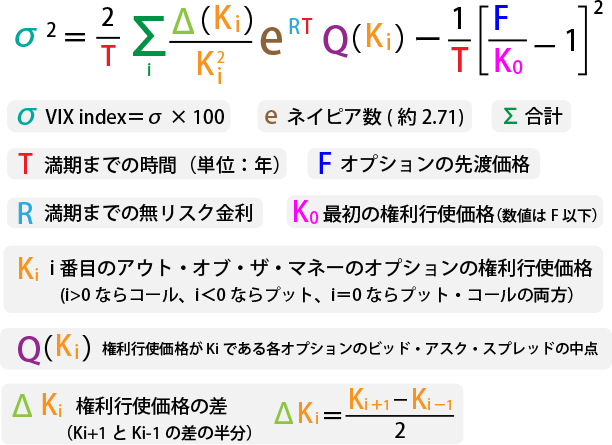

VIX指数の計算式は何ですか?

VIX指数の計算方法は、以下の3つの基本ステップに分かれます。

- ・S&P500のうち、どのオプションを計算に含めるかを決める

- ・選択したオプションのウェイト(比重)を決定する

- ・数式を適用し、VIX指数を算出する

適用する数式と、各項(各文字)の意味をまとめると、以下の図の通りです。

より詳細な式の解説は、Cboe公式サイトのPDF(英語)で確認できます。

また、計算の基本的な考えについては、S&Pグローバル公式サイトのPDF(日本語)で確認できます。

【まとめ】恐怖指数(VIX指数)とは|目安・推移・活用方法を解説

恐怖指数は、投資家が市場の先行きとしてどれくらいのボラティリティを見込んでいるか、つまり市場の不安定度を示す指数です。

10〜20が平常で、20を超えると不安定、30を超えると危険だと判断されます。

投資家が恐怖を感じる局面であっても、ボラティリティを利用して利幅を稼ぐこともできます。

恐怖指数が上がると、FXでは安定的な通貨が買われやすいと覚えておくと良いでしょう。

OANDA証券での取引に興味をお持ちいただけた方は、以下のボタンから口座開設をご検討ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。