金(ゴールド)への投資需要|代表的な上場投資商品も解説

取引所取引

現物への投資に対して、取引所取引での売買は先物取引が基本です。取引所で行われる先物取引は、定型化されたコントラクトの取引となり、たとえば世界最大のComex (Commodity Exchange: 現在はCMEの傘下)でのゴールドの先物取引は1contract 100オンス(約3.1kg)の決まった未来の決済日の条件での取引です。定型化されたことにより、参加者が取引しやすくなり、そこに流動性が生まれます。

Comexではnearby monthと呼ばれる期近の取引限月が最も活発な取引となり、アクティブマンスと呼ばれます。Comexのアクティブマンスは実質的に世界のゴールド価格形成の中心にあると言っていいでしょう。これに関しては後日、マーケットの仕組みの項で詳しく説明したいと思います。

先物取引の最大のメリットは、証拠金(margin money)と呼ばれる「担保金」を現物価格の10分の1くらい預ければ、フルサイズの取引が可能になる、レバレッジ効果(てこの原理)です。つまり少ない資金で大きなポジションを持つことができ、資金運用を目的にしている機関投資家やプロにとっては非常に効率的なマーケットとなっているのです。もちろんこれは裏返せば「ハイリスクハイリターン」な取引であり、万人に勧められるものではありません。

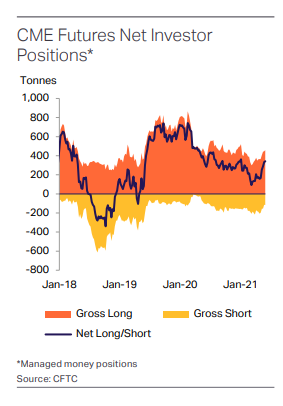

しかし現実として、ComexのGold Futures(先物取引)には世界中のプロの資金が集まってきており、彼らが動かすComexのゴールド価格が、世界のゴールド価格の中心にあるのです。そのため、彼ら特に資金運用をメインな目的としているヘッジファンド(managed moneyとカテゴライズされています)がComexに持っているポジション、ロング(買い持ち)ショート(売り越し)の状況はゴールドの価格の動きに直接的な影響を与えます。

直近の投資家ポジションは68,281lots=約212トン(66,281lots x 100onz x 31.1035=212.37tons)のロングです。過去10年間でみると最大のロングは900トン前後、最大のショートが320トンという大きな幅がありますが、基本的にはファンド筋はショートよりもロングの方が圧倒的に多く、そういった意味では先物市場は大きな買い手としてマーケットに存在していると考えてよいと思います。年間の鉱山生産量が3500トンから4000トンであることを考えると先物市場のポジションは少なくとも短期的は大きな影響力があります。

基本的に先物市場は反対売買で最終的に決済され、現物が実際に受け渡しされることは、可能ですが、極希だと言っていいでしょう。そのため、ヘッジファンドがあまりに大きく買い越しポジションを持っていれば、それはいつか利食いもしくは損切りの反対売買、つまり売りが出てくるということになります。彼らが買うことはマーケットには当然強材料ですが、そのポジションを閉じるときにはそれだけの売りとしてマーケットに出てくることは重要な先物市場の一面であると言えます。

ゴールドを取引しているComex以外の主な取引所は、SGE(Shanghai Gold Exchange:上海黄金交易所)、SHFE(Shanghai Futures Exchange:上海期貨交易所)、OSE(Osaka Exchange :大阪取引所、2019年にTocomから移管)が上げられます。このうちSGEは純粋な先物取引ではなく現物の取引所です。

下の表はその年間出来高をSpotの相対市場であるLoco London市場(LBMA)と比較したものです。ComexがほぼLoco London とならぶ量を取引しており、この二つの市場がゴールドのマーケットの中心になっていることがこの数字に表れています。

(ゴールドの取引所取引とLoco Londonスポット取引の年間取引量)

(Comexのネット投資家ポジション推移)

Gold ETP (Exchange traded Products ) :上場投資商品

取引所取引に次いで投資分野で重きを成すのはETPと呼ばれる上場投資商品、つまり証券取引所に上場された商品です。

代表的なものはETF:Exchange Traded Fund上場投資信託であり、これは実際にゴールドの現物に裏打ちされたもので、たとえ業者が倒産しても保管されたゴールドは別途保管されており、業者に対する与信を心配する必要はないもの、つまりゴールドの現物に対する投資そのものです。ゴールド現物に対する投資を、「投資信託」という金融商品という形にしたことが革命的でした。それまで現物投資は現物保管の問題などがあり、年金などの機関投資家にとってはハードルが高いものでしたが、投資信託であれば全く問題なく、機関投資家の大規模なゴールドマーケットへの参入の手段となりました。

SPDR Gold Sharesが最初のゴールドETFであり、最大のものです。現状で900トン余りの残高があります。ETP全体では3600トンくらいの残高があり、年間の鉱山生産量とほぼ同量のゴールドがETPによって購入されていることになります。

ETPはETFとETN:Exchange Trade Noteと呼ばれるゴールドの価格を忠実反映する、しかしゴールドに裏打ちされず業者に対する与信が発生する投資信託とを合わせた呼び名です。

(Gold ETP残高)

Provided by

池水 雄一(Bruce Ikemizu)

1986年上智大学外国語学部英語学科卒業後、住友商事株式会社。

1990年クレディ・スイス銀行、1992年三井物産株式会社で貴金属チームを率いる。

2006年スタンダードバンクに移籍、2009年同東京支店支店長就任。

2019年9月日本貴金属マーケット協会代表理事。

金(ゴールド)を学びたい方へオススメコンテンツ

OANDA証券では、金(ゴールド)に関する基礎コンテンツを豊富に提供しています。

金CFD投資に興味をお持ちの方は、ぜひ取引前の勉強にお役立てください。

またOANDA証券の金CFD投資では、MT4・MT5での取引が可能です。

OANDA証券では、お客様の声を元に約70種類以上のオリジナルインジケーターを開発しており、実際の取引ですぐに役立ちます。

OANDA証券の口座をお持ちの方は、自由にダウンロードをして利用できるので、ぜひ口座開設を検討してください(※一部、会員ステータスによるダウンロード制限あり)。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。