逆イールドとは|景気後退との関係やよくある質問を解説

各国の経済状況を分析する際に、債券の利回り(イールド)を使う場合があります。

一般的には、順イールド(短期金利<長期金利)となりますが、金融政策や景気によって逆イールド(短期金利>長期金利)となる場合もあります。

本記事では、逆イールドの意味や順イールドとの違い、過去の事例などについて解説します。

目次

- 1.逆イールドとは

- 2.逆イールドをチャートで確認する方法

- 3.米国債で発生した逆イールドの事例

- 4.逆イールドに関するQ&A

- 5.【まとめ】逆イールドとは|景気後退との関係やよくある質問を解説

逆イールドとは

ここでは、逆イールドの意味や、イールドカーブについて詳しく解説します。

- ・意味

- ・イールドカーブとは

意味

逆イールドとは、「短期債券の利回り(短期金利)が、長期債券の利回り(長期金利)よりも高い状態」を意味します。

「長短金利の逆転現象」とも呼ばれます。

逆イールドを理解するために、通常の状態である順イールドから順に解説します。

順イールド

順イールドとは、長期金利が短期金利よりも高い状態です。

金利は中央銀行の金融政策の影響を強く受ける一方、債券の発行体の信用力や物価上昇率など、さまざまな要素を基に市場で決定されます。

市場が自由に金利を決定した結果、一般的には、短期金利よりも長期金利のほうが高くなります。

資金の貸出期間が長期になればなるほど、さまざまなリスクが顕在化する可能性が高くなるため、それに見合う対価(=金利)が必要になるからです。

逆イールド

逆イールドとは、短期金利が長期金利よりも高い状態です。

将来の景気後退が予想される場合、一般的には経済活動の停滞により金利が低下すると考えられます。

景気後退が実現すると、短期運用で得られる金利収入も減少します。

そこで、金利が高いうちに長期債券を購入しようというインセンティブが働きます。

適切に運用できれば、景気後退後も高い金利を享受可能です。

こうして長期債券に人気が集まると、長期債券の価格が上昇すると同時に金利は低下します。

その一方、直近の景気は好調で高金利が維持されるため、短期金利が長期金利よりも高い状態(=逆イールド)が実現する場合があります。

逆イールドになった場合は、景気後退(リセッション)や株価が調整に転じる予兆とされます。

イールドカーブとは

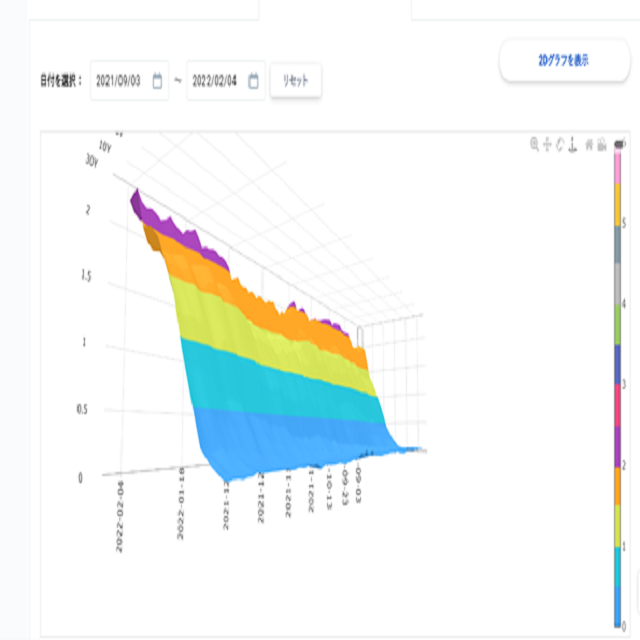

イールドカーブ(利回り曲線)とは、債券の償還までの期間と、利回りの関係を示した曲線グラフのことです。

イールドカーブは横軸に償還期間、縦軸に利回りをとります。

通常、金利は償還期間が長くなるほど高くなり、右肩上がりの曲線になります(順イールド)。

一方、償還期間が短い金利が高くなり、償還期間が長い金利が低くなると、右肩下がりの曲線になります。

これを逆イールドと呼びます。

また、曲線の傾きが急になることをスティープ化(スティープニング)、フラットになることをフラット化(フラットニング)と言います。

逆イールドをチャートで確認する方法

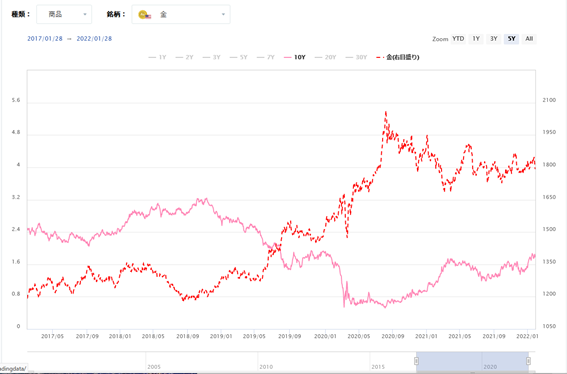

TradingViewで、米国債利回りを表示する方法を解説します。

シンボル検索で「US10Y」と入力すると米国債10年物利回り、「US02Y」と入力すると米国債2年物利回りを表示することができます。

また、チャートの比較(追加)機能を使用すると、2つの利回りを簡単に比較したり、米ドル/円のチャートと併せて分析したりできます。

長短債券利回りと、為替相場をチェックすることで、市場の変化を素早く察知することが可能です。

【TradingViewのチャートを使った米国債10年物利回りと米国債2年物利回り、米ドル/円の比較チャート例(~2025年6月)】

出典:TradingView

米国債で発生した逆イールドの事例

ここでは、米国債で発生した逆イールドの代表的な事例として、以下の2つの期間を解説します。

※いずれも「2年物利回り」と「10年物利回り」で比較

- ・2022年7月-2024年8月

- ・1978年8月-1980年5月

2022年7月–2024年8月

出典:TradingView

上のラインチャートは米国債2年物利回りと10年物利回りの差を示したもので、マイナスの部分(緑色枠)は逆イールドを意味します。

2022年7月から逆イールドが発生し、2023年7月に底をつけました。

その後、徐々に下値を切り上げた結果、2024年8月に逆イールドは解消し、12月時点で順イールドが継続しています。

1978年8月-1980年5月

2022年7月開始の逆イールド発生前は、1978年8月から1980年5月まで1年9か月間継続した逆イールドが過去最長でした。

1980年1月から景気後退局面が訪れ、その後も逆イールドが継続しました。

この時期、ダウ工業平均指数は17か月で約8.4%下落しています。

逆イールドに関するQ&A

ここでは、逆イールドに関してよく見られる疑問点について回答します。

- ・逆イールドはなぜ起きるのですか?

- ・逆イールドはなぜ景気後退(リセッション)のサインなんですか?

- ・順イールドとの違いは何ですか?

逆イールドはなぜ起きるのですか?

逆イールドが起こる背景にはさまざまな要因があり、中央銀行による金融引き締め(利上げ)が要因の一つとして挙げられます。

景気が拡大すると金融引き締めが徐々に進められ、債券市場では政策金利引き上げを織り込んで短期金利が上昇しやすくなります。

その一方、政策金利の引き上げが続くと将来の景気減速が懸念され始め、これは長期金利の低下要因となり得ます。

景気減速と金利低下見通し次第で、長短金利の逆転現象が起きる可能性があります。

逆イールドはなぜ景気後退(リセッション)のサインなんですか?

逆イールドは、市場参加者が将来の景気悪化を予想することで生じると言えます。

そして米国では、逆イールド状態が続くと景気後退に陥りやすいという経験則があるため、景気後退の予兆としてとらえられます。

とはいえ、景気の変動にはさまざまな要因が複雑に絡み合っており、その時々によって理由は異なります。

あくまでも経験則として実績があるに過ぎず、必ずしも景気後退が起こるわけではありません。

順イールドとの違いは何ですか?

順イールドとは「短期金利が長期金利よりも低い状態」を指し、通常の経済状況で見られる状態です。

基本的に債券は、償還(満期)までの期間が長いほど、不確実性が伴いリスクが生じることから利回りは高くなります。

しかし、「短期金利が大幅に上昇し、長期金利が大幅に低下」すると、長期金利が短期金利よりも低くなる逆イールドの状態になります。

この長短金利の逆転現象は、将来の経済不安が高まっている場合に発生しやすいことが特徴で、通常の経済状況とは異なる状態を意味します。

【まとめ】逆イールドとは|景気後退との関係やよくある質問を解説

逆イールドとは「短期金利が長期金利よりも高い状態」です。

「短期金利が長期金利より低い状態」の順イールドが通常の経済の状態であるため、逆イールドは通常ではない状態と言えます。

逆イールドでは、金利は期間が長くなるほど低くなるため、右肩下がりのイールドカーブ(利回り曲線)になることが特徴です。

逆イールドは景気後退や株価が調整に転じる予兆とされます。

米国では2022年7月に逆イールドが発生したものの、2024年8月に解消しました。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。