TradingViewでのフィボナッチ・エクステンションの使い方

- TradingViewのプラン=全プラン対応

- 対象読者=初級以上

フィボナッチ・エクステンションとは

前回のフィボナッチ・リトレースメントが高値・安値から押しや戻しをフィボナッチ比を用いた計算で求めるものでしたが、フィボナッチ・エクステンションは名前通りトレンドが継続している際に次の高値・安値のターゲットをフィボナッチ比を使って求める手法です。

参考記事:TradingView(トレーディングビュー)でのフィボナッチ・リトレースメントの使い方

通常、上昇波動、下降波動はN波動の繰り返しと考えられますので、ここでは上昇N波動を例に説明していきます。

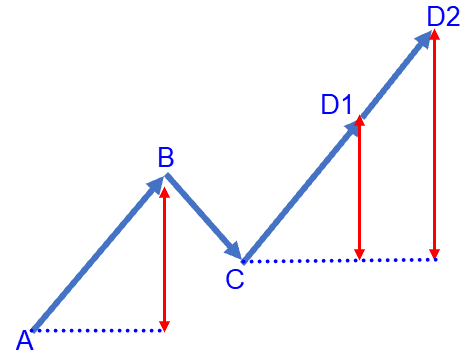

まずは以下の図をご覧下さい。

安値Aを起点にBまでの上昇、その後Cへの押しを挟んでD1、D2といった水準をターゲットに上昇N波動を形成していくと仮定する例です。

ターゲットを求めるにはA、B、Cの3点が決まれば計算可能ですが、Cからの上昇が前回高値となるBを上抜けた段階でD1、D2といったターゲットを求めることが一般的です。

フィボナッチ・エクステンションの計算の基本はAからBまでの値幅(赤の矢印)を押しのCに加えて上げることで求めます。

もっとも一般的な値幅は同値幅となる100%(D1)と161.8%(D2)の2つですが、その間の127.2%も効いていることが多いため、100%、127.2%、161.8%のエクステンションを考えるとよいでしょう。

GBPUSDの上昇N波動の例

ここではGBPUSDの上昇N波動の例を紹介します。

日足チャートにフィボナッチ・エクステンションを適用した例です。

年初来安値A(2024年4月)から5月高値Bまでの上げ、その後の安値Cまでの戻しを3点として上げ始めた場合に高値のターゲットを求める例です。

Cから上げ始め3点が決まった段階でフィボナッチ・エクステンションツールを使って100%、127.2%、161.8%のターゲットを表示しておき、Bの高値を上抜けた時点で構えることになります。

この例では5月28日に100%エクステンション(D1)を達成し、綺麗に反発しています。

もし調整後、再上昇して高値更新となった場合は、D2にあたる127.2%が3月8日の高値と同じ水準なので、より強く意識されそうです。

このようにトレードの利食いのターゲットを考える際にフィボナッチ・エクステンションは有効なツールになるでしょう。

本記事の監修者・山中康司氏

- 1982年慶応義塾大学卒業後、アメリカ銀行に入行。トレーディング業務に従事し、1989年バイスプレジデント。

- 1997年日興証券に移り、1999年日興シティ信託銀行為替資金部次長。

- 2002年金融コンサルティング会社アセンダントを設立、取締役に就任。

- 2019年よりTradingView日本マーケットの責任者。

Tradingviewを学びたい方へオススメコンテンツ

OANDAでは、Tradingviewの様々な使い方に関するコンテンツを提供しています。コンテンツを読み進めていくことで、初心者の方でもTradingviewを使いこなせるようになるでしょう。またTradingviewからOANDAの口座にログインすることで、Tradingviewを使い取引が行えます。他社にはないサービスなので、ぜひ口座開設をご検討ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。