スワップポイントとは|FX取引における仕組み・計算方法などをわかりやすく解説

スワップポイントとは、2か国間の金利差によって発生する損益です。

FX取引では、売買益に加えてスワップポイントの蓄積で利益を狙えます。

本記事では、スワップポイントの意味や計算方法、失敗しないためのポイントを解説します。

目次

- 1.スワップポイントとは

- 2.スワップポイント付与のタイミング

- 3.スワップポイントが高い通貨ペアの例

- 4.スワップポイントで運用するメリット・デメリット

- 5.スワップポイント狙いの運用のコツ

- 6.OANDA証券が提供するスワップポイントツール

- 7.スワップポイントで運用する際の注意点

- 8.スワップポイントに関するQ&A

- 9.【まとめ】スワップポイントとは|FX取引における仕組み・計算方法などをわかりやすく解説

スワップポイントとは

この章では、スワップポイントの意味や仕組み、計算方法を解説します。

- ・意味・仕組み

- ・計算方法

意味・仕組み

スワップポイントは2か国間の短期金利差によって発生する損益で、金利差調整額とも呼ばれます。

スワップポイントは必ずしも利益になるとは限りません。

「低金利通貨を売って、高金利通貨を買う」場合はプラスになりやすいですが、「高金利通貨を売って、低金利通貨を買う」場合はマイナス(マイナススワップ)となります。

なお、金利情勢によってはスワップポイントのプラス(受け取り)・マイナス(支払い)の関係が逆転する場合や、売り・買い両方ともマイナスとなる可能性もあります。

計算方法

スワップポイントの計算方法は以下の通りで、一般的に短期金利市場の金利と為替レートを参照します。

- スワップポイント(円)=ポジションの数量×通貨間の金利差(%)÷365(日)× 円評価レート

日数の部分は、365日が主流ですが、360日とする場合もあります。

1日当たりのスワップポイントを算出したうえで、その金額が外貨の場合は、円換算するために「×円評価レート」の計算をします。

スワップポイント付与のタイミング

スワップポイント付与のルールはFX会社によって異なり、一般的には以下の通りです。

外国為替市場のスポット取引では、取引の2営業日後に外貨の受け渡しが行われます。

FX取引においても同様ですが、FX会社は自動的にロールオーバーします。

ロールオーバーとは決済日を繰り延べることで、この仕組みにより投資家はポジションを保有し続けることができます。

一般的に、ロールオーバーはNYクローズ後に行われ、その際にスワップポイントが付与されます。

ロールオーバーについては、記事『ロールオーバーとは|注意点やメリット・デメリットなどをわかりやすく解説』で詳しく解説しています。

スワップポイントが高い通貨ペアの例

スワップポイントは「低金利通貨を売って高金利通貨を買う」場合に利益が得られます。

以下は、高いスワップポイントが期待できる代表的な通貨ペアです。

- ・TRY/JPY(トルコリラ/日本円)

- ・ZAR/JPY(南アフリカランド/日本円)

- ・MXN/JPY(メキシコペソ/日本円)

スイスフラン(CHF)と、高金利通貨(トルコリラ、南アフリカランド、メキシコペソ)の組み合わせも、スワップポイントが高い傾向です。

スワップポイントで運用するメリット・デメリット

スワップポイント狙いの運用のメリットとデメリットを解説します。

メリット

スワップポイントを狙って運用するメリットは、通常のキャピタルゲイン(為替差益)に加えて、インカムゲイン(資産の保有中に得られる利益)を獲得できることです。

スワップポイントによる利益は、毎日少しずつ積み重なっていきます。

ただし、為替レートが不都合な方向に動くと、スワップポイント益を超える損失が出る可能性もあります。

為替差益も獲得できれば、スワップポイントと合算して二重の利益となります。

デメリット

スワップポイント狙いの運用のデメリットは、マイナススワップになる場合があることです。

マイナススワップの場合、金利差相当額を支払う必要があります。

基本的に、「高金利の通貨を買って低金利の通貨を売る」組み合わせではスワップポイントがプラスになり、「低金利の通貨を買って高金利の通貨を売る」組み合わせではマイナスになります。

例えば、2026年3月3日時点での政策金利は、メキシコが7.00%で日本は0.75%です。

仮にメキシコペソ/円のスワップポイントを政策金利で計算すると、「メキシコペソ買い、円売り」は6.25%、「円買い、メキシコペソ売り」は-6.25%となります。

このように、買いと売りの組み合わせによっては、マイナススワップとなって金利差を支払う必要が生じます。

スワップポイント狙いの運用のコツ

スワップポイントを狙った運用をする際のポイントを解説していきます。

- ・①金利差

- ・②低いレバレッジ

- ・③証拠金維持率

①金利差

スワップポイントを狙う際には、通貨ペアを構成する2通貨間の金利差が重要です。

スワップポイントを得るには「高い金利の通貨を買って、低い金利の通貨を売る」取引を実行し、金利差が大きければ大きいほどスワップポイントの額が大きくなります。

金利差が小さい場合、プラスとマイナスが逆転して支払いが生じる場合もあります。

なお、スワップポイントはFX会社が独自に設定するため、取引前だけでなく運用中も定期的にスワップポイントの大きさの確認が推奨されます。

②低いレバレッジ

スワップポイントで利益を得やすい高金利通貨はボラティリティが大きい(値動きが激しい)傾向があり、リスク管理が重要です。

スワップポイント狙いの取引は長期運用が基本であり、相場が大きく変動してもロスカットの危険がないよう、レバレッジは低めに設定することがポイントの1つです。

レバレッジに関して、記事「FXのレバレッジとは|計算式・注意点・よくある質問をわかりやすく解説」で詳しく解説しています。

③証拠金維持率

スワップポイントは、ポジションを決済しない限り毎日発生します。

しかし、ロスカットによってポジションが決済されると、以降のスワップポイントは得られません。

OANDA証券の場合、証拠金維持率が100%を下回ると、ロスカットが執行されます。

相場が一時的に不利な方向に動いたとしても、ロスカットにならなければスワップポイントの付与は継続するので、証拠金維持率を定期的に確認することが推奨されます。

ロスカットについては、記事「ロスカットとは|初心者向けに注意点や回避策などを詳しく解説」で詳しく解説しています。

OANDA証券が提供するスワップポイントツール

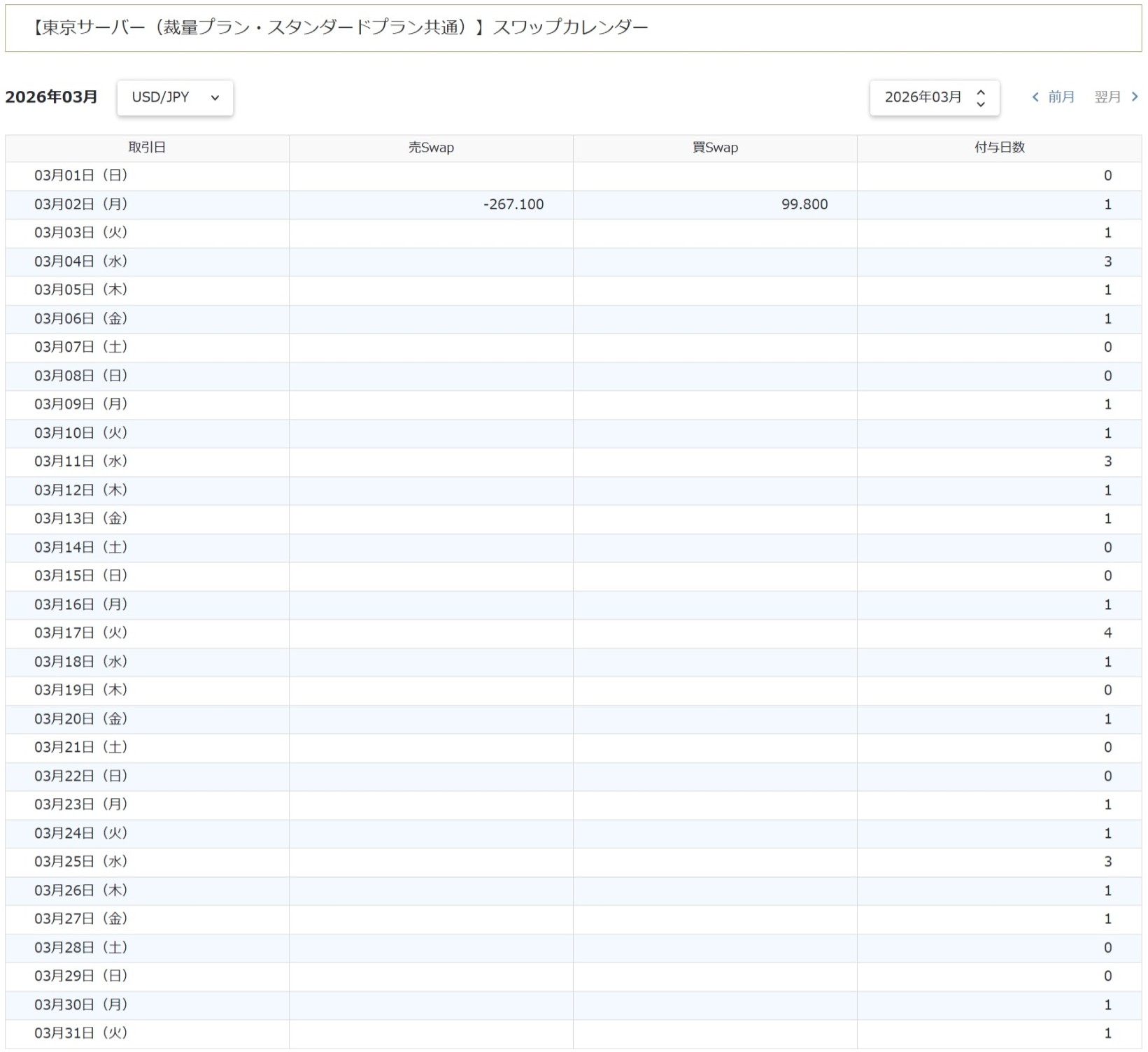

OANDA証券では、スワップポイント狙いの運用を支援するツール「スワップポイントカレンダー」を提供しています。

スワップポイントカレンダー

スワップポイントの大きさやスワップポイント付与のルールはFX会社によって異なります。

OANDA証券では、スワップポイントカレンダーを提供しており、通貨ペアごとに日々のスワップポイントが掲載されています。

「いつ」「どのくらい」スワップポイントが付与されたのかを確認することで、運用計画が立てやすくなります。

以下は、米ドル/円のスワップポイントカレンダーです。(掲載日:2026年3月3日)

スワップポイントカレンダーを確認すると、2026年3月2日に買いスワップで99.800円が付与されています(10,000通貨のスワップポイント)。

付与日数を先に確認することもできるので、スワップポイントを狙ったFX取引の計画に使用することも可能です。

スワップポイントで運用する際の注意点

スワップポイントで運用する際の注意点は、以下の通りです。

- ・スワップポイントはマイナスとなる可能性がある

- ・高金利通貨は値動きが不安定な傾向にある

スワップポイントはマイナスとなる可能性がある

「低金利通貨を買って高金利通貨を売る」というポジションを持つと、スワップポイントがマイナスになります。

マイナススワップを毎日支払う必要があり、そのポジションを保有しているだけで口座資金が減少します。

為替差益がマイナススワップの損失よりも十分に大きい場合は問題ありませんが、大きな為替差益が見込めない場合、マイナススワップの発生は極力回避すべきといえます。

高金利通貨は値動きが不安定な傾向にある

高金利通貨とは、政策金利が高い通貨です。

政策金利が高い通貨は、「高い金利を設定しないと購入(保有)してもらえない通貨」と考えることができます。

そのような通貨の国は経済が不安定なことが多く、為替の値動きも激しくなる傾向があります。

例えば、2026年1月時点でトルコは政策金利が38.00%と非常に高い水準で、スワップポイントも高水準に設定されています。

しかし、トルコリラは価値の低下が著しく、トルコリラ/円を買うと含み損になりがちです。

スワップポイントの蓄積よりも大きな為替差損が発生する場合があるので、注意が必要です。

スワップポイントに関するQ&A

スワップポイントに関するよくある質問に回答していきます。

- ・スワップポイントは課税対象ですか?

- ・スワップポイントは毎日もらえますか?

- ・スワップポイントはいつ付与されますか?

スワップポイントは課税対象ですか?

スワップポイントは課税対象です。

スワップポイントが確定損益として口座残高に反映された時点で課税され、反映のタイミングはFX会社によって異なります。

OANDA証券の場合、東京サーバーとNYサーバーで取り扱いが異なります。

東京サーバーの場合、未決済ポジションから生じたスワップポイントについては課税が繰り延べされ、確定申告の必要はありません。

ポジション決済後に確定申告します。

NYサーバーの場合、毎朝のロールオーバーのタイミングで確定損益として口座残高に反映されます。

スワップポイントは毎日もらえますか?

原則としてスワップポイントは、ポジションを決済しない限り毎日のロールオーバー時に付与されます。

しかし、スワップポイントがマイナスとなった場合は、逆に毎日マイナススワップを支払う必要があるので、注意が必要です。

スワップポイントはいつ付与されますか?

スワップポイントの付与のルールは、FX会社ごとに異なります。

一般的に、スワップポイントの付与タイミングは、毎営業日NY市場がクローズするタイミング=ロールオーバー時(日本時間の午前7時頃、サマータイム中は午前6時頃)です。

【まとめ】スワップポイントとは|FX取引における仕組み・計算方法などをわかりやすく解説

スワップポイントとは、2か国間の金利差によって発生する損益のことです。

「低金利通貨を売って、高金利通貨を買う」場合は受け取り、逆に「高金利通貨を売って、低金利通貨を買う」場合は支払い(マイナススワップ)となるのが一般的です。

スワップポイントは、ポジション保有に応じて毎日受け取れるインカムゲインに該当します。

スワップポイントを狙った運用では中長期の投資が適していますが、FX取引で中長期の投資を行うためには、基本的な専門用語や相場分析の方法などを、一通り理解しておく必要があります。

OANDA証券では、FX初心者の方が学ぶべき知識をわかりやすく解説したコンテンツを、豊富に提供しています。

OANDA証券での取引に興味をお持ちいただけた方は、以下のボタンから口座開設をご検討ください。

FX初心者にオススメのコンテンツ

これからFXを始める初心者の方向けに、豊富なコンテンツを提供しています。コンテンツを読み進めていくことで、初心者の方でもFXをスムーズに始めることが可能です。またOANDAの口座保有者だけが使えるOANDAオリジナルインジケーターも提供しています。是非OANDAの口座開設をご検討ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。