日経平均株価(日経225)とは|今後の見通しやS&P500との関係などを解説

日経平均株価(日経225)は日本の代表的な株価指数で、日本経済新聞社が算出・公表しています。

構成銘柄数は225で、国内を代表する銘柄が選ばれています。

本記事では、日経平均株価の特徴や今後の見通し、運用方法などについて解説します。

なお、日経平均株価の見通しをすぐに確認したい方は、以下のリンクをクリックしてください。

7.【2025年】日経平均株価の今後の見通し

●投資判断に役立つマーケットニュースを随時配信

OANDA証券では、世界の株価指数、外国為替、商品市場など、幅広い市場の最新ニュースを随時配信しています。

> マーケットニュース

目次

- 1.JP225(日本株価指数225)リアルタイムチャート

- 2.日経平均株価(日経225)とは

- 3.日経平均株価の構成銘柄

- 4.日経平均株価の算出方法

- 5.日経平均株価とTOPIXの違い

- 6.日経平均株価の価格推移

- 7.【2025年】日経平均株価の今後の見通し

- 8.日経平均株価に投資する2つの方法

- 9.日経平均株価に投資する際の注意点

- 10.日経平均株価と米国株価指数の関係

- 11.OANDA証券の日経平均株価CFD取引を始める方法

- 12.OANDA証券の日経平均株価CFD取引に関するQ&A

- 【まとめ】日経平均株価(日経225)とは|今後の見通しやS&P500との関係などを解説

JP225(日本株価指数225)リアルタイムチャート

- ※スプレッドは東京サーバーコースにある通貨/銘柄はTY3のものを表示しています。それ以外はNY4のものを表示しています。

- ※オンライン本人確認を利用した場合の最短時間。混雑状況等の事情により、お時間をいただく場合もございます。

上はJP225(日経平均株価を参照したCFD)のリアルタイムチャートです。

チャート上で、表示時間軸の切り替え・表示範囲の変更・株価の確認ができます。

また、「JP225(日本株価指数225)リアルタイムレート」のページでは、チャートに加えてトレードに役立つOANDA Labオリジナルツール(株価指数変化率、日本主要経済指標、関連ニュースなど)が確認できます。

日経平均株価(日経225)とは

日経平均株価は日本を代表する株価指数で、日本経済新聞社が算出・公表しています。

東京証券取引所プライム市場に上場する銘柄で構成されており、銘柄数は225です。

日本経済新聞社が定める銘柄選定ルールの概要は以下の通りです。

- ・市場流動性とセクター(日経業種分類の36業種を6つに集約したもの)間のバランスにより選定

- ・経営再編や経営破綻などで欠員が出る場合には「臨時入れ替え」で銘柄補充し225銘柄を維持

なお、日経平均株価は1950年9月7日から公開が始まり、2025年時点で75年の歴史を誇ります。

立会時間中に5秒間隔で算出・公表されており、リアルタイムで参照可能です。

日経平均株価の構成銘柄

日経平均株価は、流動性の高い銘柄で構成されます。

ここでは、日経平均株価の主な選定条件と主要構成銘柄を紹介します。

- ・日経平均株価の主な選定条件

- ・日経平均株価の主要な構成銘柄

日経平均株価の主な選定条件

銘柄選択にあたっては、長期間にわたる継続性の維持と産業構造変化の的確な反映という2つの側面を満たすように留意されています。

構成銘柄の見直しは原則年2回(4月の第1営業日と、10月の第1営業日)行われ、1回の見直しで入れ替える銘柄数の上限は3銘柄です。

定期見直しの基準は、市場流動性の高さとセクターバランスの2つです。

市場流動性に関して、東京証券取引所プライム市場に上場する銘柄の中から、市場流動性が高い上位450銘柄(日経平均株価の構成銘柄数の2倍)を抽出します。

この抽出で選ばれた450銘柄を高流動性銘柄群と呼び、高流動性銘柄群に入らなかった銘柄は日経平均株価の構成銘柄から除外されます。

高流動性銘柄群に入っており、市場流動性が上位75位以内の未採用銘柄の中から、新規の構成銘柄が採用されます。

次に、高流動性銘柄群に入っている銘柄を「技術」「金融」「消費」「素材」「資本財・その他」「運輸・公共」という6つのセクターに分類します。

各セクターごとに分類された銘柄の半数を妥当銘柄数としています。

これにセクターバランスや市場流動性を考慮して、225銘柄になるよう調整します。

また、定期見直し以外でも、銘柄を構成銘柄から除外しなければならない場合には、臨時入れ替えも行われます。

臨時入れ替えが生じる理由として、上場廃止やプライム市場以外の市場へ異動が挙げられます。

日経平均株価の主要な構成銘柄

日経平均株価は、幅広い業種から銘柄を採用しています。

この中で時価総額上位の銘柄を挙げると、以下の通りです(2025年7月3日更新)。

| 銘柄 | セクター(業種) | 時価総額ランキング |

|---|---|---|

| トヨタ自動車㈱ | 輸送用機器 | 1位 |

| ㈱三菱UFJフィナンシャル・グループ | 銀行業 | 2位 |

| ソニーグループ㈱ | 電気機器 | 3位 |

| ㈱日立製作所 | 電気機器 | 4位 |

| 任天堂㈱ | その他製品 | 5位 |

日経平均株価の算出方法

日経平均株価の算出方法は、「株価換算係数」で調整した225銘柄の株価を合計して、それらを除数で割って求めます

株価換算係数と除数について、それぞれ解説します。

- ・株価換算係数とは

- ・除数とは

株価換算係数とは

株価換算係数とは、指数の構成銘柄の株価水準を調整する係数のことです。

新たに採用される銘柄の株価換算係数は原則「1」に設定されます。

ただし、価格が高くウエートが1%を超えてしまう場合、1%以内になるよう株価換算係数は0.1~0.9の間で設定されます。

株価換算係数は2021年10月から導入され、それ以前は「みなし額面」が導入されていました。

これまで導入していた「みなし額面」は、値がさ株に影響されやすいという理由から、値がさ株は構成銘柄に採用されにくい傾向がありました。

実際に、日本を代表する「キーエンス」「任天堂」「村田製作所」といった有名企業は、2021年10月以前は構成銘柄に採用されていません。

しかし、日本の株式市場全体の動向を反映している日経平均株価が、日本を代表する企業を構成銘柄に採用していないのには問題があると指摘されていました。

そこで、株価換算係数を導入することで、値がさ株も採用されやすいようにしたのです。

実際、2021年10月の定期見直しでは、「キーエンス」「任天堂」「村田製作所」の3銘柄が構成銘柄として新たに組み入れられました。

キーエンスと任天堂の株価換算係数は「0.1」、村田製作所は「0.8」と設定することで、日経平均株価のパフォーマンスに、それほど影響しないよう調整を行ったのです。

除数とは

除数とは、一般的に割り算を行う分母のことです。

日経平均株価の算出では、この除数を調整します。

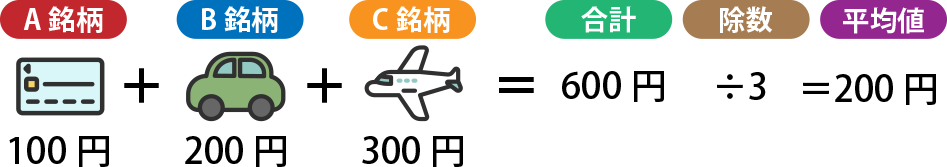

たとえばA・B・Cの3銘柄で構成される株価指数があるとします。

A銘柄は100円、B銘柄は200円、C銘柄は300円の場合、合計値は100円+200円+300円=600円です。

除数を3とすると、平均値は(100円+200円+300円)÷3=200円です。

続いて、A銘柄とD銘柄の入れ替えが発生したとします。

D銘柄が400円とすると、合計値は200円+300円+400円=900円です。

除数を銘柄入れ替え前と同じ3とすると、平均値は(200円+300円+400円)÷3=300円です。

銘柄入れ替えの前後で、指数の平均値が変わってしまい連続性を維持できないことがわかります。

そこで、構成銘柄の変更があった場合は、除数を調整し、指数の連続性を維持します。

除数の調整は、以下の計算式で行います。

上記計算式に当てはめると、A銘柄とD銘柄の入れ替えが発生した時点での除数は3×900円÷600円=4.5です。

この調整した除数で計算すると900円÷4.5=200となり、銘柄の入れ替えが発生しても指数の連続性が維持できます。

なお、NYダウ(ダウ平均株価)も同じ方法で算出されます。

「NYダウ(ダウ平均株価)」については、こちらの記事で詳しく解説しています。

日経平均株価とTOPIXの違い

日経平均株価と並ぶ代表的な株価指数に「TOPIX(東証株価指数)」があります。

TOPIXは、東京証券取引所に上場する約2,000銘柄を対象に、浮動株調整後の時価総額加重平均で算出されます。

日経平均株価とTOPIXの違いは、以下の通りです。

| 日経平均株価 | TOPIX | |

|---|---|---|

| 算出企業 | 日本経済新聞社 | JPX総研 |

| 市場 | プライム市場 | プライム市場・スタンダード市場・グロース市場 |

| 銘柄数 | 225 | 2025年1月時点でおよそ1,700 (2028年までに1,200銘柄程度に減少する見込み) |

| 算出方法 | 株価平均型 | 時価総額加重方式 |

| 単位 | 円・銭 | ポイント |

| その他 | - | 指数「TOPIX Next-tier」を新設(2026年10月) |

主な違いは、銘柄数や算出方法です。

日経平均株価は東京証券取引所プライム市場に上場する銘柄のうち225銘柄を対象にしますが、TOPIXはプライム市場全銘柄の約2,000銘柄を対象とします。

また算出方法は、日経平均株価が株価平均型であるのに対し、TOPIXは時価総額加重平均型です。

つまり日経平均株価は値がさ株の影響を受けやすく、TOPIXは時価総額が高い銘柄の影響を受けやすい特徴があります。

たとえば日経平均株価が大きく変動しても、TOPIXはそれほど変動していない場合、値がさ株が大きく変動したと考えられます。

逆に日経平均株価がそれほど変動していなくても、TOPIXで大きな変動があった場合、時価総額の高い銘柄が大きく変動したと考えられます。

以下で、日経平均株価とTOPIXのパフォーマンスを比較します。

日経平均株価とTOPIXのパフォーマンス比較

出典:TradingView

上のチャートは日経平均株価とTOPIXの値動き比較で、縦軸は2004年7月を起点とした変化率(%)です。

2つの指数はしばらく同じような動きを示したものの、2009年以降、日経平均株価の価格上昇率がTOPIXよりも上回っている様子がわかります。

日経平均株価は日本を代表する会社で構成されており、投資家にとって他の企業よりも魅力的だったことがうかがえます。

日経平均株価の価格推移

出典:TradingView

上のチャートは2024年までの日経平均株価の推移です。

日経平均株価に大きな影響を与えたと考えられるイベントについて、時系列順に振り返ります。

- ・2007年 サブプライムローン問題

- ・2008年 リーマンショック

- ・2011年 東日本大震災

- ・2012年~2020年 アベノミクス

- ・2015年 チャイナショック

- ・2020年 コロナショック

- ・2024年 バブル期の高値を更新

- ・2024年の日経平均株価の価格推移

2007年 サブプライムローン問題

2007年、米国でサブプライムローン問題が顕在化しました。

サブプライムローンとは、信用度の低い借り手向けの住宅ローンです。

金融機関は信用力の低い人にサブプライムローンを提供し、その債権を担保として証券化して広く販売しました。

その後、返済が滞る借り手が増えた結果、金融機関や証券化商品を買った機関投資家は多額の損失を計上しました。

2008年 リーマンショック

サブプライムローン問題で金融市場の混乱が続く中、2008年9月に米国の大手投資銀行リーマン・ブラザーズが経営破綻しました。

経営破綻の影響は米国内にとどまらず、世界的な金融危機が起こりました。

2008年5月に14,000円台だった日経平均株価は、同年10月に8,000円を下回る水準まで下落しています。

2011年 東日本大震災

2011年3月、三陸沖でマグニチュード9.0の地震が発生しました。

国内観測史上最大規模の地震であり、福島第一原発事故も重なって投資家心理が悪化したとされています。

震災直前の日経平均株価は10,000円付近でしたが、震災後の15日には8,000円台まで下落しました。

2012年~2020年 アベノミクス

アベノミクスとは、安倍政権が掲げた経済政策を指します。

円安と株高が同時に実現する展開で、2012年末に10,000円台だった日経平均株価は2020年8月に23,000円台を記録しました。

2015年 チャイナショック

2015年には、中国の景気減速を起因とするチャイナショックが発生しました。

2000年代に入り、中国政府の政策を受けて個人投資家は株式に積極的に投資し、中国経済は急速に成長しました。

しかし、ひとたび下落に転じると、投資家のロスカットなどによりバブルがはじけています。

2020年 コロナショック

2020年には、中国発の新型コロナウイルス感染症により、コロナショックが発生しました。

世界中で感染が拡大し、海外旅行の禁止など各国は経済活動の制限を余儀なくされ、世界経済は低迷しました。

2020年1月末の日経平均株価は23,000円台でしたが、同年3月には一時的に16,000円台まで下落しています

2024年 バブル期の高値を更新

2023年に日経平均株価は上昇の勢いを取り戻し、2024年にバブル期の高値を更新しました。

42,000円台を記録した後、足踏み状態が続いています。

株価上昇の要因として、米国株の上昇や米ドル/円の円安傾向などが挙げられています。

2024年の日経平均株価の価格推移

出典:TradingView

2024年初めは、2023年以降の上昇トレンドが継続しました。

この結果、バブル期の最高値(38,915円)を超えて、41,000円台を記録しています。

その後は横ばいに転じ、再び史上最高値を更新して42,000円台に到達したものの、急落に見舞われました。

急落の理由として、米ドル/円が円高傾向だったこと、米国景気の先行きに不透明感があったこと、売りが売りを呼ぶ展開になったことなどが挙げられています。

売り一巡後は急落前の水準まで戻り、レンジ相場を形成しました。

【2025年】日経平均株価の今後の見通し

日経平均株価の見通しについて、米国株の動きを踏まえつつ考察します。

- ・日経平均株価とS&P500の相関関係

- ・米国株から見た日経平均株価の見通し

日経平均株価とS&P500の相関関係

2022年1月から2024年10月までについて、日経平均株価とS&P500の相関係数を算出すると、0.9を超える値が示されました。

これはすなわち、米国株が上昇するときは日本株も上昇し、米国株が下落するときは日本株も下落しやすいことを意味します。

また、2025年は第2次トランプ政権が始まる年です。

前回の就任年(2017年)の値動きを調べることで、2025年の見通しを考えることが可能です。

そこで、2017年のS&P500の値動きを確認しつつ、同じ年の日経平均株価の値動きをチェックします。

・S&P500の値動き

出典:TradingView

上の週足チャートは、2017年のS&P500です。

陰線だった週も見受けられますが、おおむね陽線できれいな右肩上がりとなっている様子がわかります。

・日経平均株価の値動き

出典:TradingView

上の週足チャートは、2017年の日経平均株価です。

大きめの押し目が2度発生し、その後、価格が上昇している様子がわかります。

S&P500ほどではないものの、右肩上がりの形状だといえます。

米国株から見た日経平均株価の見通し

トランプ大統領が前回就任したのは2017年であり、この年の米株が上昇し続けたのは事実です。

この年、日経平均株価も同様に上昇しました。

トランプ大統領は米株を上昇に導いたという実績があり、2025年も同様になる期待が持たれています。

米株が上昇する場合、相関係数が高い日本株も上昇しやすいと考えられます。

日経平均株価に投資する2つの方法

日経平均株価そのものは売買できず、日経平均株価の値動きに連動する金融商品を取引します。

- ・インデックスファンド

- ・CFD(差金決済取引)

インデックスファンド

インデックスファンドは投資信託の一種で、指数の動きへの連動を目指す金融商品です。

投資対象は国内外の株式や債券などであり、日経平均株価を対象とするインデックスファンドもあります。

維持コストである信託報酬が安いのが特徴で、長期保有に適しています。

なお、インデックスファンドには、上場しているタイプと非上場のタイプの2種類があります。

取引所に上場している投資信託は、ETF(Exchange Traded Fund)と呼ばれます。

取引のルールは株式と同様で、どの証券会社を使っても同じインデックスファンドを売買できます。

また、リアルタイムの売買や信用取引が可能です。

その一方、非上場の場合は販売会社ごとに取扱商品が異なるのが特徴で、1日1回算出される価格に基づいて売買します。

CFD(差金決済取引)

CFD(Contract for Difference)とは、日本語で差金決済取引と呼びます。

株価指数(日経平均株価・NYダウなど)や商品(金・原油など)などを投資対象とし、

実際に現物をやりとりするのではなく、売買で発生した損益のみを受け渡します。

簡略化してまとめると、現物の受け渡しを行わない代わりに証拠金(担保のようなもの)を差し入れます。

その後に売買を行い、取引が終了した時点で損益のみを受け渡します。

利益が発生すれば証拠金に加算され、損失が発生すれば証拠金が減算されます。

これがCFD取引の仕組みです。

CFD取引の主なメリットは、レバレッジを活用した取引が可能なことです。

たとえばOANDA証券では、銘柄によって異なりますが最大20倍までレバレッジを活用した取引を行えます。(株価指数の場合は、最大レバレッジ10倍まで)

CFD取引の主なデメリットは、ファイナンシングコスト(別名、オーバーナイト金利とも呼ぶ)が発生することです。

保有しているポジションを翌日まで持ち越すと、金利の支払いが発生します。

「CFD(差金決済取引)」については、こちらの記事で詳しく解説しています。

日経平均株価に投資する際の注意点

日経平均株価の注意点として、値がさ株の動きに影響されやすい点が挙げられます。

値がさ株とは株価水準が高い銘柄を指し、特に1位のファーストリテイリングは2024年11月末時点でウエート比率が10%を超えています。

上位5銘柄の占有率はおよそ31%、上位10銘柄でおよそ42%です。

仮に、上位10銘柄の株価が下落し、それ以外の銘柄はすべて上昇したとします。

245銘柄は上昇したものの上位10銘柄が下落したので、日経平均株価は下落する可能性があります。

下は、日経平均株価とファーストリテイリングの値動きを比較した週足チャートです。

出典:TradingView

日経平均株価とファーストリテイリングは似た動きをしており、ファーストリテイリングの株価動向が日経平均株価に大きく影響している可能性があります。

日経平均株価と米国株価指数の関係

米国には複数の株価指数があり、代表的な株価指数は以下の通りです。

- ・NYダウ

- ・ナスダック100

- ・S&P500

日経平均株価とこれらの株価指数を比較します。

出典:TradingView

上のチャートは4つの株価指数の比較チャートで、2004年6月を起点にしています。

縦軸は上昇率(%)です。

ナスダック100の価格上昇率が突出して高いので、ナスダック100を除く3指数の比較チャートを下に掲載します。

出典:TradingView

価格上昇率が高かった順に株価指数を並べると、以下の通りです。

アベノミクス以降、日経平均株価は大きく上昇し、2024年にはバブル期の最高値を更新しました。

しかし、米国株に及ばなかったことがわかります。

また、上の2枚のチャートから、値動きの特徴が見えてきます。

- ・株価が大きく下がるときには、すべての指数が下落する傾向

- ・米国株よりも日経平均株価の上昇率のほうが高い時期があった

- ・2024年の日経平均株価は横ばいだが、米国株は大きく上昇

今後も上の値動きと同じ状況が続くならば、ナスダック100の魅力が大きいといえます。

OANDA証券では、以下のリンクで世界の株価指数や市況をリアルタイム(※5分更新)で配信しています。

>世界の株価と市況リアルタイムチャート(自動更新)OANDA証券の日経平均株価CFD取引を始める方法

OANDA証券で日経平均株価CFD取引を始める方法は、以下の通りです。

- ・①OANDA証券の口座開設を行う

- ・②マイページ内にてCFD用のサブアカウントを作成する

①OANDA証券の口座開設を行う

はじめに、OANDA証券の口座開設を行います。

口座開設をスムーズに行うために、以下3つのものを用意しておきましょう。

- 1.メールアドレス

- 2.本人確認書類

- 3.マイナンバー

以下のボタンをクリックすると、OANDA証券の口座開設フォームが開きます。

必要書類や口座開設のやり方については、以下の記事を参考にしてください。

>FXの口座開設のやり方【図解付き】|必要書類や審査基準も徹底解説また、はじめから実際のお金で取引を行うのに抵抗がある方は、デモトレードから始めてみましょう。

デモトレードなら取引に失敗しても実際のお金が減るわけではないので、気軽にCFD取引を体験できます。

以下のボタンをクリックすると、OANDA証券のデモトレード用の口座開設フォームが開きます。

デモトレードについて詳しく知りたい方は、以下の記事を参考にしてください。

>FXのデモトレードならOANDA証券|始め方やメリット・デメリットを詳しく解説②マイページ内にてCFD用のサブアカウントを作成する

OANDA証券の口座開設後は、マイページ内にてCFD用のサブアカウントを作成します。

その後、取引プラットフォーム「MT4/MT5」をインストールし、CFD用サブアカウントに入金を行えば、取引を始められます。

CFD用のサブアカウントの作成や「MT4/MT5」のインストール、入金方法の詳しいやり方は、「OANDAでのCFD取引を開始するまでの流れ」の記事を参考にしてください。

OANDA証券の日経平均株価CFD取引に関するQ&A

OANDA証券の日経平均株価CFD取引に関する、よくある質問に回答していきます。

- ・日経平均株価はどの投資方法で運用を行えば良いですか?

- ・日経平均株価CFD取引は、いくらから始められますか?

- ・日経平均株価CFD取引は、何時から何時までですか?

- ・日経平均株価CFD取引は、何倍までレバレッジをかけられますか?

日経平均株価はどの投資方法で運用を行えば良いですか?

2種類のインデックスファンドとCFDの違いを、以下の表で比較します。

| 非上場投資信託 | ETF | CFD | |

|---|---|---|---|

| 売買方法 | 買いのみ | 買い/売り (信用取引の場合は、売りも可能) |

買い/売り |

| 取引時間 | 基本は15時まで | ・9時~11時30分 ・12時30分~15時30分まで (証券会社によって異なる) |

ほぼ24時間 (銘柄によって異なる) |

| 信用取引の有無 | 無し | 有り (銘柄によって異なる) |

無し |

| 売買タイミング | 1日1回算出される基準価額 | リアルタイム | リアルタイム |

| レバレッジ | 無し | 約3倍 (信用取引の場合) |

約10倍 (銘柄によって異なる) |

| 分配金 | 有り | 有り | 配当相当額の分配あり |

2種類の投資信託とCFD取引には、それぞれメリット・デメリットがあります。

1つの投資方法を選ぶのではなく、複数の投資方法を組み合わせるのも選択肢の1つと考えられます。

日経平均株価は、さまざまな理由から一時的に価格が下落することもありますが、長期的に見ると上昇トレンドを形成しています。

これは日経平均株価だけに限りませんが、相場は一方向に動くのではなく、上がったり下がったりしながら動きます。

調整局面や下落局面の時には、売りから利益を狙えるCFD取引を活用すれば、リスクヘッジが可能です。

なおOANDA証券では、日経平均株価のCFD取引を提供しています。

●OANDA証券の日経平均株価CFD取引は約3,900円から始められる

OANDA証券が提供する日経平均株価CFD取引は、最大10倍までレバレッジを活用した取引が可能です。およそ3,800円(2025年3月5日時点)という少額から、日経平均株価に投資を行えます。最新の必要証拠金については、以下のページを参考にしてください。

>株価指数CFD 取扱銘柄

またOANDA証券のCFD取引は、全世界で数百万人以上のトレーダーが愛用している取引ツール「MT4(メタトレーダー4)」「MT5(メタトレーダー5)」で取引が行えます。MT4(メタトレーダー4)とMT5(メタトレーダー5)について詳しく知りたい方は、以下の記事を参考にしてください。

>MT4とは?主な機能と5つのメリット、MT4での取引の始め方を解説

>MT5とは?

なおOANDA証券でCFD取引を始めたい方は、「OANDA証券の日経平均株価CFD取引を始める方法」をご覧ください。

日経平均株価CFD取引は、いくらから始められますか?

OANDA証券の日経平均株価CFD取引は、約3,900円で始められます。

必要証拠金の計算方法は、以下の通りです。

- 日経平均株価の現在価格×10%

たとえば日経平均株価の現在価格が39,000円の場合、「39,000×10%=3,900」となり、3,900円が必要証拠金です。

その他の株価指数の必要証拠金については、以下の記事からご確認ください。

>株価指数CFD 取扱銘柄

日経平均株価CFD取引は、何時から何時までですか?

OANDA証券の日経平均株価CFD取引は、土日を除く早朝8:00~翌朝7:00までです。

ほぼ24時間取引を行えます。

また他の株価指数は、時間帯によってスプレッドが広くなる時間帯が存在します。

しかし日経平均株価に関しては、スプレッドが広がる時間帯は原則存在しません。

なお祝日等で取引ができない場合があります。

取引時間の変更に関しては、トップページをご覧ください。

OANDA証券のCFD取引の取引時間に関しては、以下の記事を参考にしてください。

>株価指数CFD 取引時間

日経平均株価CFD取引は、何倍までレバレッジをかけられますか?

個人、法人ともに、レバレッジ10倍まで活用できます。

OANDA証券のCFD取引の取引概要に関しては、以下の記事を参考にしてください。

>株価指数CFD取引概要

またOANDA証券のCFD取引に関するその他の質問に関しては、以下の記事を参考にしてください。

>よくある質問

【まとめ】日経平均株価(日経225)とは|今後の見通しやS&P500との関係などを解説

日経平均株価は日本の代表的な株価指数で、日本経済新聞社が算出・公表しています。

東京証券取引所プライム市場に上場する銘柄で構成されており、銘柄数は225です。

リーマンショックやコロナショックなどで価格が下落した時期があったものの、2024年にバブル期の高値を更新しました。

2025年も価格を上げ続けるかどうか、注目を集めています。

OANDA証券では、日経平均株価のリアルタイムチャートやトレードアイデアなどを豊富に提供しています。

詳しくは、以下のコンテンツを読み進めてください。

OANDA証券での取引に興味をお持ちいただけた方は、以下のボタンから口座開設をご検討ください。

日経平均株価のCFD取引を始める方にオススメのコンテンツ

OANDA証券では、日本の代表的な株価指数に連動したCFD「JP225(日本株価指数225)」を提供しています。

日経平均株価を参照にしたCFD「JP225」のリアルタイムチャートや初心者向けの基礎コンテンツ、専門家によるトレードアイデアなど豊富なコンテンツを提供しています。

また「JP225」を取引する際に役立つオリジナルツールや国別経済指標、ニュースなどの提供も行っています。

OANDA証券の口座をお持ちの方は、最新ニュースをリアルタイムで取得することも可能です。

ぜひ、OANDA証券の口座開設をご検討下さい。

Published by

OANDA Lab編集部

OANDA証券株式会社が運営する「OANDAラボ」は、FX/CFDを統計学的側面で科学するメディアです。外国為替(FX)や世界の株価指数、金や原油などの商品市場に関するマーケット情報やデータ、ニュースを提供しています。

会社名:OANDA証券株式会社

所在地:東京都千代田区平河町1-3-13 CIRCLES平河町 10階

加入協会:一般社団法人金融先物取引業協会 / 日本証券業協会 / 日本商品先物取引業協会

登録番号:第一種 金融商品取引業 関東財務局長 (金商) 第2137号

問い合わせ先:お問い合わせフォームから

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。