単純移動平均線(SMA)とは|チャートの見方や使い方について解説

FX取引のテクニカル指標の中でも、基本的な指標の1つとして、単純移動平均線(SMA)が挙げられます。

SMAの計算式自体はシンプルですが、実際のトレードで用いる場合にはさまざまな売買シグナルがあり、それらのシグナルを理解して用いることが重要です。

本記事では、SMAの見方、使い方も含め、実際のトレードで用いるために必要な知識を紹介します。

目次

- 1.単純移動平均線(SMA)とは

- 2.単純移動平均線(SMA)の見方・使い方

- 3.単純移動平均線(SMA)に関するQ&A

- 4.【まとめ】単純移動平均線(SMA)とは|チャートの見方や使い方について解説

単純移動平均線(SMA)とは

ここでは、単純移動平均線(SMA)の意味や計算方法を解説します。

- ・意味

- ・計算方法

意味

単純移動平均線(SMA:Simple Moving Average)とは「一定期間の価格の平均を結んだ線」です。

一般的には、その期間の終値の平均を結びます。

例えば「5日移動平均線」であれば、直近5日間の終値を合計して5で割った値をつなぎます。

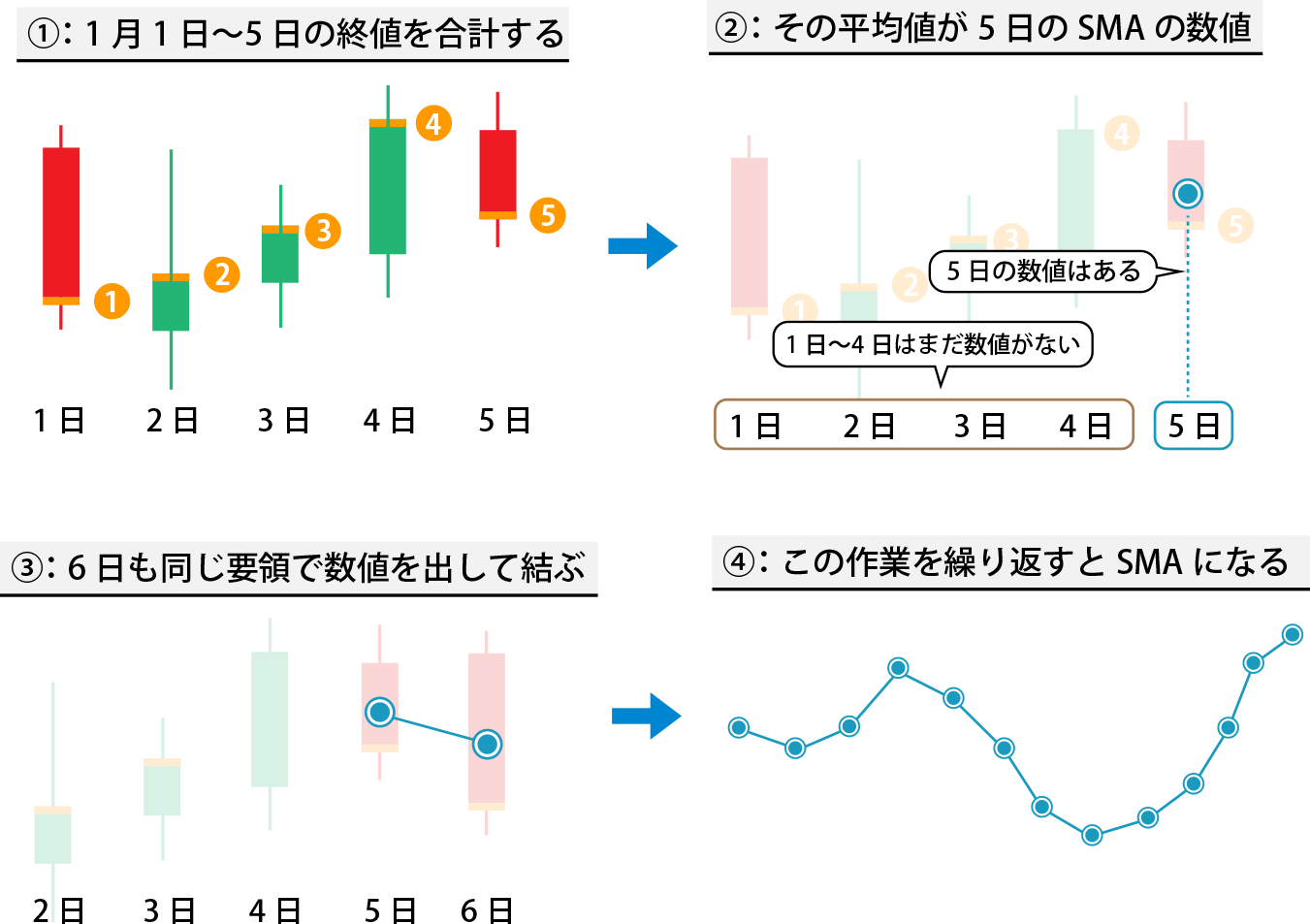

下図の例では、どのように移動平均線が作られるかを示しています。

①では「1月1日〜5日」の、5日間の終値を合計しています。

②では、その合計値を5で割り、5日分の平均値(SMAの数値)を出しています。

③では、同じ要領で1月6日のSMAの数値を出しています(この時は「1月2日〜6日」の終値を平均しています)。

このように計算期間をずらしながら求める平均を、移動平均と呼びます。

④では、この作業を繰り返して数値を線で結び、長い線(単純移動平均線)を完成させています。

以上のように、単純に終値の平均から算出するのがSMAです。

一方、移動平均の求め方として、より直近の価格を重視するよう計算を発展させた指数平滑移動平均線(EMA)や加重移動平均線(WMA)など、さまざまな移動平均線も存在します。

ただし一般的に、「移動平均線」とだけ呼ぶ場合は、SMAを指す場合が多いです。

一般的な計算方法

SMAの計算方法は「n期間の終値を合計し、nで割る」というものです。

常に直近のn期間で計算し、その計算対象の数値は1日ずつ移動していきます(日足の場合)。

| 日付 | 始値(Open) | 高値(High) | 安値(Low) | 終値(Close) | 5SMA |

|---|---|---|---|---|---|

| 1日目 | 106.15 | 106.69 | 105.84 | 106.54 | - |

| 2日目 | 106.48 | 106.88 | 106.36 | 106.74 | - |

| 3日目 | 106.75 | 106.95 | 106.65 | 106.67 | - |

| 4日目 | 106.67 | 107.15 | 106.66 | 106.97 | - |

| 5日目 | 106.97 | 107.97 | 106.95 | 107.96 | 106.97 |

| 6日目 | 107.96 | 108.64 | 107.82 | 108.36 | 107.34 |

| 7日目 | 108.28 | 108.94 | 108.24 | 108.86 | 107.76 |

表1では、期間5のSMA(5SMA)を求めています。

5日分の終値を合計して、5で割った数値が「5SMA」の列に表示されています。

このように、最も古いデータを外し、最も新しいデータを入れる計算を繰り返し行います。

計算自体は非常に単純であるといえます。

単純移動平均線(SMA)の見方・使い方

ここでは、単純移動平均線(SMA)の見方・使い方を、以下の3パターンに分けて説明します。

- ・単線での見方・使い方

- ・2本での見方・使い方

- ・3本での見方・使い方

単線での見方・使い方

単線での見方・使い方は「SMAとローソク足がどのように交差するかを見る」というものです。

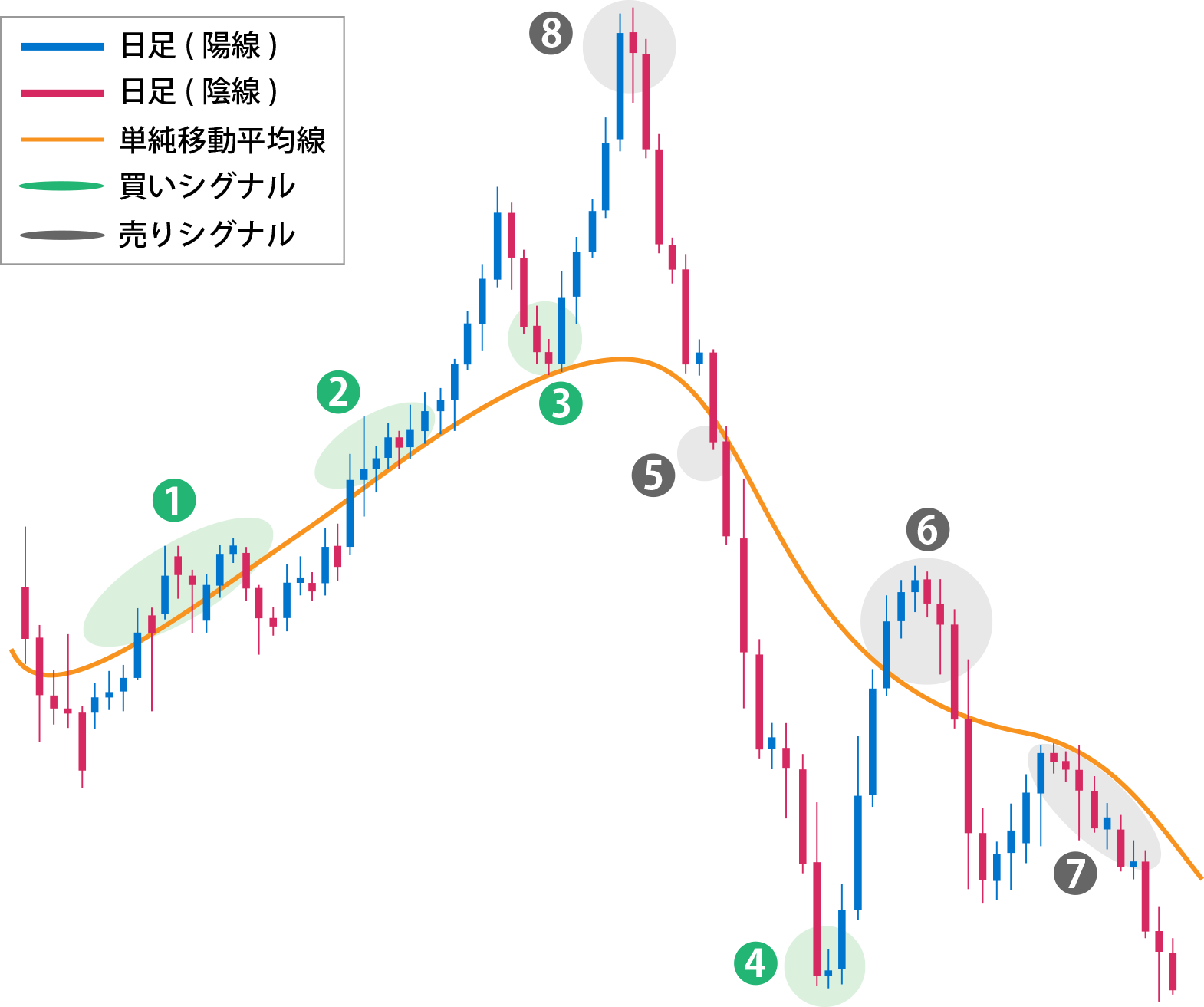

この交差のパターンを8つに分類した「グランビルの法則」は、広く知られています。

8つのパターンを図でまとめると、以下の通りです。

緑のパターンは「買いシグナル」、グレーのパターンは「売りシグナル」です。

各パターンの条件をまとめると以下の通りです。

【買いシグナル】

| No. | 条件 |

|---|---|

| ① | 移動平均線が下落後、横ばい、または上向きに転じた時に、価格が移動平均線を下から上に抜けている |

| ② | 移動平均線が上向きの時に、一旦価格は下落し移動平均線を下回るも、再度上昇し移動平均線を下から上に抜けている |

| ③ | 移動平均線が上向きの時に、一旦価格は移動平均線の手前まで下落するも、移動平均線を下抜けることなく再度上昇している |

| ④ | 価格が移動平均線の下に大きく乖離している |

【売りシグナル】

| No. | 条件 |

|---|---|

| ⑤ | 移動平均線が上昇後、横ばい、または下向きに転じた時に、価格が移動平均線を上から下に抜けている |

| ⑥ | 移動平均線が下向きの時に、一旦価格が上昇し移動平均線を上回るも、再度下落し移動平均線を上から下に抜けている |

| ⑦ | 移動平均線が下向きの時に、一旦価格が上昇するも、移動平均線の手前で止まり再度下落している |

| ⑧ | 価格が移動平均線の上に大きく乖離している |

グランビルの法則では一般的に、「200日移動平均線」と「日足」の組み合わせが用いられます。

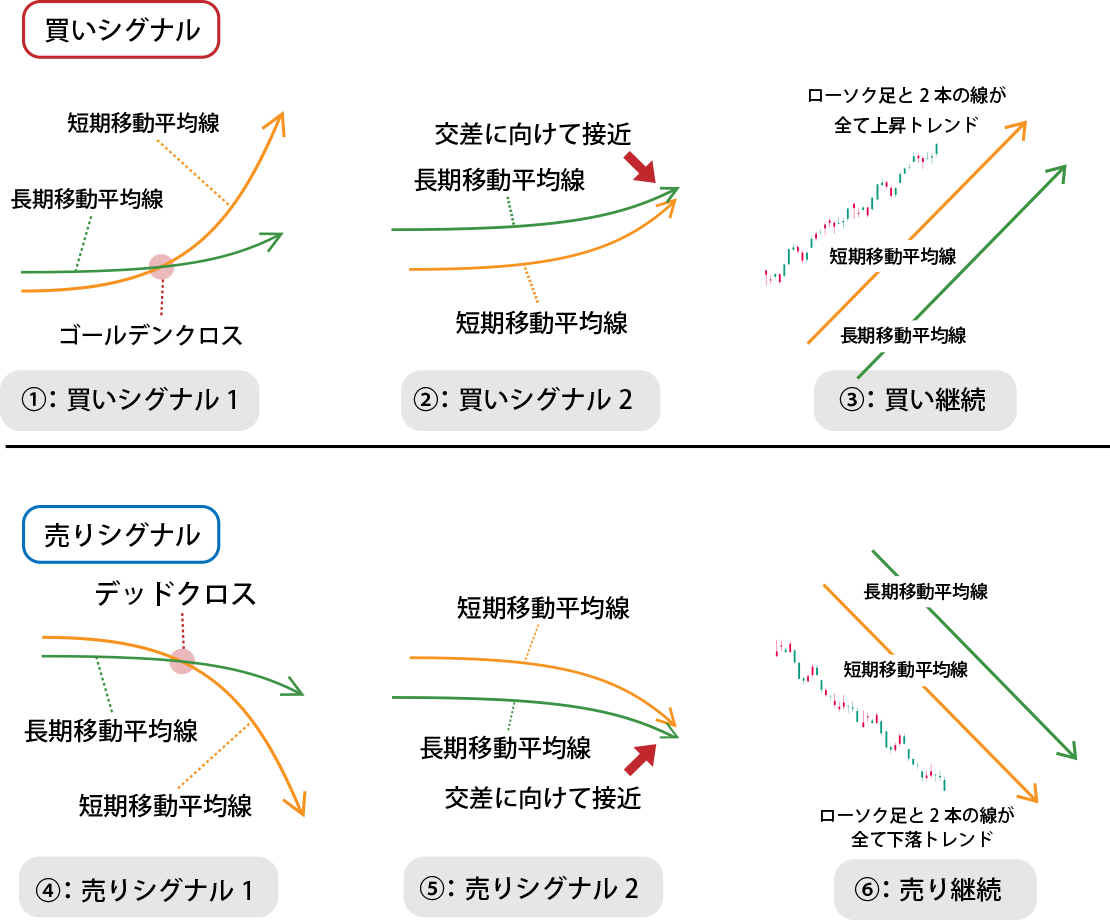

2本での見方・使い方

2本での見方・使い方は「短期と中長期の移動平均線を用いる」ものです。

短期線は25日線、中長期線は75日線を用いるのが一般的といえます。

より短期的な値動きを測る場合は、5日線と20日線を用いるケースもあります。

これら2本の移動平均線の交差・接近の仕方によって、以下の6パターンの売買シグナルが発生します。

6つのパターンの中でも、特に広く知られているのは「ゴールデンクロス・デッドクロス」です。

短期線が中長期線を「上に抜ける」のがゴールデンクロス、「下に抜ける」のがデッドクロスです。

6つの売買シグナルの条件をまとめると、以下の通りです。

【買いシグナル】

| No. | 条件 |

|---|---|

| ① | 短期線が長期線を「下から上」に抜ける(ゴールデンクロス)。ローソク足は両平均線の上にある。 |

| ② | 短期線が長期線との交差に向けて、上昇しながら接近している。ローソク足は両平均線の上にある。 |

| ③ | 上からローソク足>短期線>長期線の順に並び、全て上昇トレンドになっている。 |

【売りシグナル】

| No. | 条件 |

|---|---|

| ④ | 短期線が長期線を「上から下」に抜ける(デッドクロス)。ローソク足は両平均線の下にある。 |

| ⑤ | 短期線が長期線との交差に向けて、下落しながら接近している。ローソク足は両平均線の下にある。 |

| ⑥ | 上から長期線>短期線>ローソク足の順に並び、全て下落トレンドになっている。 |

3本での見方・使い方

3本のSMAを用いる場合「短期線・中期線・長期線」を組み合わせるのが一般的です。

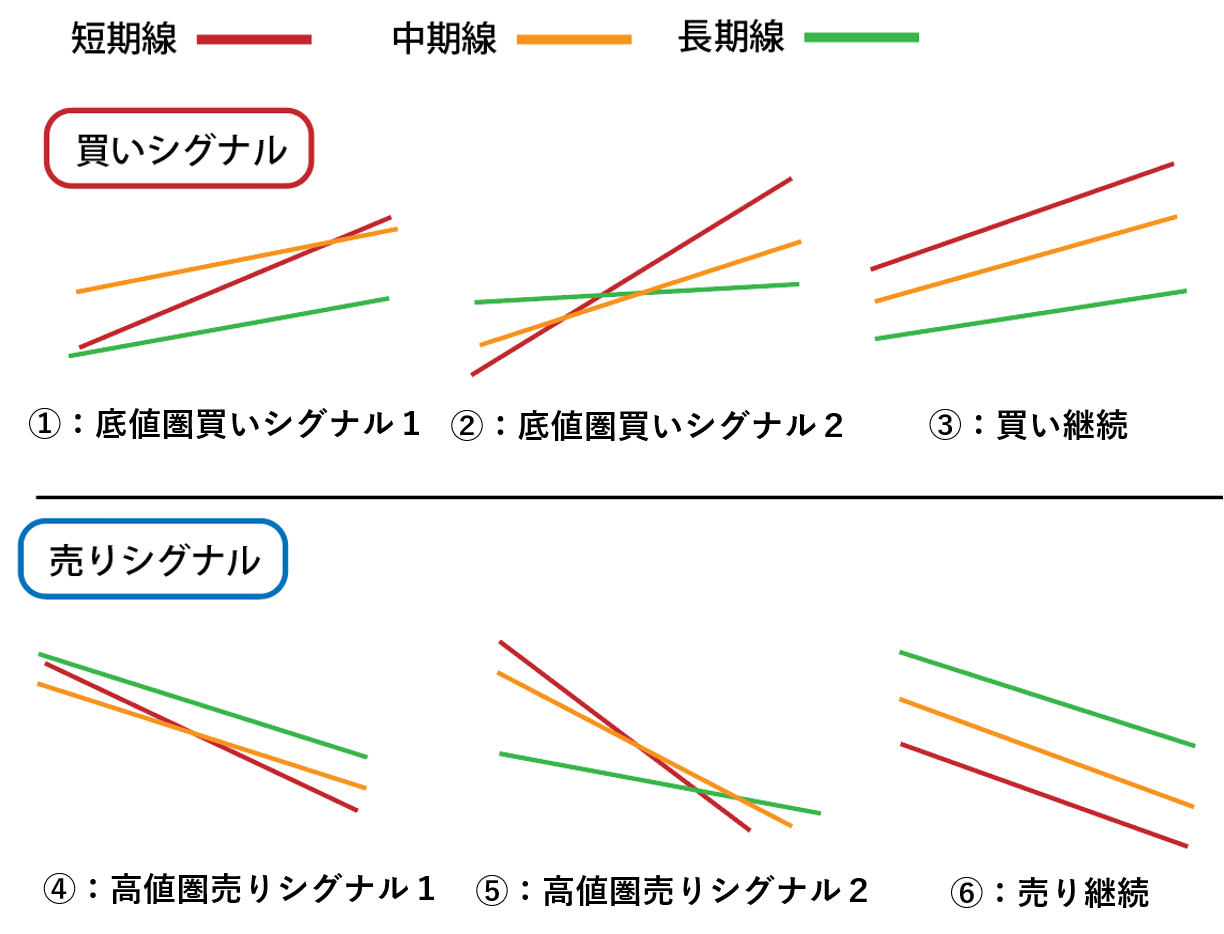

3本の動きのパターンによって、以下の6つの売買シグナルが発生します。

それぞれの売買シグナルの条件をまとめると、以下の通りです。

【買いシグナル】

| No. | 条件 |

|---|---|

| ① | 底値圏で、短期線が中期線を下から上に抜け、上から「短期線>中期線>長期線」になっている。 |

| ② | 底値圏で、短期線が「中期線・長期線の両方」を「下から上に抜けて」いる。 さらに中期線も長期線を下から上に抜けると、シグナルが強力になる。 |

| ③ | 上から短期線>中期線>長期線となり、いずれも上昇トレンド。 |

【売りシグナル】

| No. | 条件 |

|---|---|

| ④ | 高値圏で、短期線が中期線を上から下に抜け、上から「長期線>中期線>短期線」になっている。 |

| ⑤ | 高値圏で、短期線が「中期線・長期線の両方」を「上から下に抜けて」いる。 さらに中期線も長期線を上から下に抜けると、シグナルが強力になる。 |

| ⑥ | 上から長期線>中期線>短期線となり、いずれも下落トレンド。 |

単純移動平均線(SMA)に関するQ&A

ここでは、単純移動平均線(SMA)に関してよく見られる疑問点について回答していきます。

- ・EMAとの違いは何ですか?

- ・SMAとEMAはどちらの方が使いやすいですか?

EMAとの違いは何ですか?

EMAとSMAの違いは「直近の値動きへの反応の早さ」です。

EMAはSMAよりも、直近の値動きに対して敏感に反応します。

EMAとは「指数平滑移動平均線」のことで、直近の終値に強い比重を掛けて平均値を計算しています。

SMAは古い日付の終値にも均等な比重を掛けて平均値を算出しますが、EMAでは新しい日付の終値ほど、比重を大きくして計算します。

このような算出方法から、EMAでは直近の値動きが反映されやすくなり、SMAよりもゴールデンクロス・デッドクロスが早めに発生しやすい傾向があります。

SMAとEMAはどちらの方が使いやすいですか?

SMAとEMAにはそれぞれ一長一短があり「どちらの方が使いやすい」という答えはありません。

強いていえば、長期のトレンド分析ではSMA、短期のトレンド分析ではEMAが適していると考えることができます。

SMAは直近の終値に強い比重を掛けない分、短期の値動きへの反応が遅れます。

このため、短期のトレンドを把握しにくくなりますが、代わりに「ダマシのサインが発生しにくい」というメリットもあります。

SMAとEMAに限らず、FXのテクニカル指標は単独で用いるのではなく、他の指標と組み合わせて分析するのが一般的です。

【まとめ】単純移動平均線(SMA)とは|チャートの見方や使い方について解説

単純移動平均線は「単線・2本・3本」など、用いる本数によって見方や使い方が異なります。

これらの見方や使い方を把握し、EMAなどの他の移動平均線や、オシレーター系など他のテクニカル指標なども効果的に併用することが重要です。

OANDA証券では、FX取引のテクニカル指標についてわかりやすく説明するコンテンツを、提供しています。

移動平均線を始め、一目均衡表やボリンジャーバンドなど、FXやCFDの取引に欠かせないテクニカル指標について詳しく学びたい方は「テクニカル分析解説」のカテゴリの記事を、ご覧ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。