米ドル円(USD/JPY)の値動きをグランビルの法則で分析

アベノミクス相場でのサイン

グランビルの法則は、200日移動平均線と価格が交差したり乖離したりする位置関係から、売買のタイミングを読み取るチャート分析方法です。上昇トレンドが始まり、継続し、そして終焉する流れと、その後に訪れる下降トレンドの始まり、継続、終焉といった一連の流れの中で、4種類の買いサインと、4種類の売りサインが発せられます。この記事では、ドル円相場でグランビルの法則が見られた例を見ていきます。

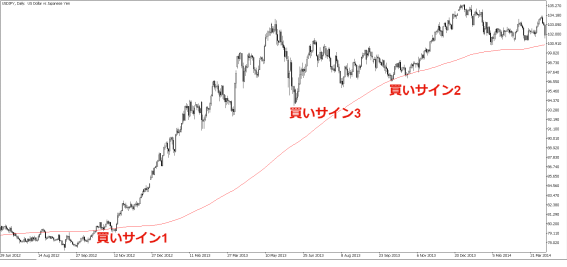

下画像は、アベノミクスによって上昇トレンドが生まれた流れを示したチャートです(2012年~2014年の範囲)

アベノミクスによる本格的な円安(上昇トレンド)が進み始めたのは2012年12月前後からですが、その少し前からチャートにはトレンド転換の兆候が表れていました。同年10月下旬に、価格が横ばいの移動平均線を下から上に抜ける買いサイン1が発生していたのです。

買いサイン1発生後は、移動平均線まで押し目を2回作ったものの、そこから勢いよく上昇しました。この勢いづいた上昇波動は1年半ほど続いて、2013年5月に高値103.73円をつけたところが移動平均線からの乖離のピークとなり、それから下落して移動平均線の手前で反発しました。移動平均線までそれなりの値幅がありますが、広義の買いサイン3と解釈できます。

この場面においては、例えば平均足を表示して移動平均線に接近後、陽転(陰線から陽線への転換)したらエントリー、陰転(陽線から陰線への転換)したら決済という簡単なトレードアイデアを実行すれば、約500pipsの値幅を獲得することができました(下画像)。

その後、相場は横ばいの展開になりましたが、下方から上がってくる移動平均線と交差し、買いサイン2が発生。そこから上昇基調を強め、2013年末の105円台前半まで約800pips続伸した格好です。

ちなみに、アベノミクスの上昇はそれに止まらず、2014年夏頃までの停滞を挟みましたが、再び上昇が始まると2015年6月の125円台まで上昇していきました。

コロナショックからの回復期のサイン

2020年2月末から起きたコロナショックと、その後の値動きを振り返ります。下画像は、2020年~2021年のドル円の日足チャートで、左端でV字を描いている値動きがいわゆるコロナショックによるものです。見ての通り急落後にV字回復したドル円ですが、その後はコロナショックの影響を引きずる形で緩やかな下降トレンドを描きました。

この流れに変化が見られるようになったのは、2021年1月に下げ止まってからです。ここから上昇基調に切り替わると、勢いを強めてそのまま移動平均線を上抜き、買いサイン1が発生しました。

買いサイン1発生後は、105円台から110円台後半まで一気に上昇しました。その後はもみ合いの展開が続きましたが、価格が移動平均線に接近したところで反発し、今度は買いサイン3が発生します。相場はここで上昇トレンドに回帰し、2021年11月には115円まで到達しました。このようにコロナショックからの回復期には、買いサイン1と買いサイン3が見られました。

リーマンショック時のサイン

下画像は、2008年9月に起きたリーマンショック前後の値動きを表しています。

このときドル円は移動平均線を下抜け、下降トレンドが加速するとずるずる下落していき、2008年12月には87円台の安値をつけ、価格が移動平均線の下に大きく乖離する形となりました。このポイントでは価格が下げ止まり、反転上昇していることから、買いサイン4と考えることできるでしょう。

買いサイン4発生後の値動きを振り返ると、移動平均線に回帰する動きを見せるも、途中で反転下落して安値水準まで値を下げる局面もありましたが、そこから再び上昇に転じて移動平均線まで戻りました。いわゆるダブルボトムのチャートパターンを作り、その谷の深さの2倍にあたる値幅(約900pips)を上昇する展開でした。

OANDA証券(以下、弊社)では、米ドル/円のリアルタイム更新チャートを提供しています。その他にも「通貨の強弱チャート」や「オーダーブック」など、トレードに役立つオリジナルツールを豊富に提供しています。

本記事の監修者・平野朋之

ネット証券で、FX業務全般、自己売買部門のディーラー、投資情報室の情報発信、セミナー講師などの業務に携わる。現在は独立して株式会社トレードタイムを設立。マーケット情報の発信や投資教育を行うかたわら、オリジナル手法での自己売買も精力的に行う。

グランビルの法則を学びたい方へオススメコンテンツ

OANDA証券ではグランビルの法則に関する基礎知識や専門家による監修記事など、豊富に提供しています。特に専門家の監修記事では、全8種類あるグランビルの法則の売買サインを一つ一つ詳しく解説しています。また日経平均株価(JP225CFD)やNYダウ(US30CFD)、米ドル円(USD/JPY)の値動きも分析しています。グランビルの法則を使い取引をしたいと考えているのであれば、ぜひご参考ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。