グランビルの法則とは?8つの売買パターンや注意点などを紹介

グランビルの法則とは

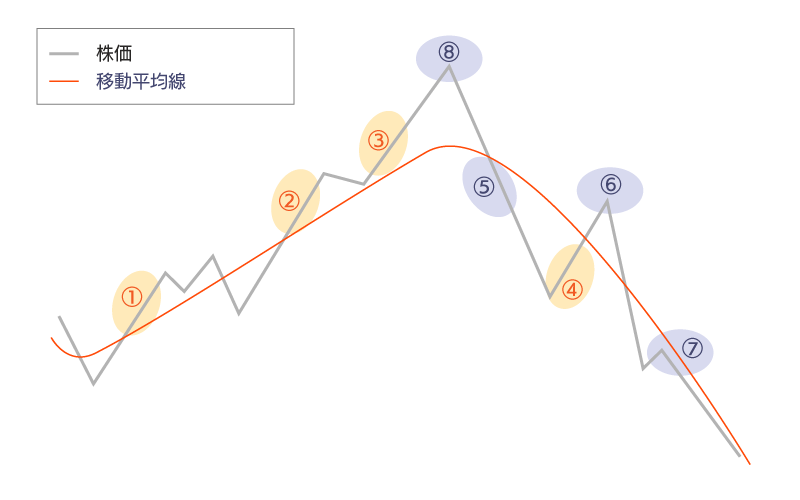

グランビルの法則とは、米国のアナリストである「ジョゼフ・E・グランビル」氏が考案した理論です。一般的に移動平均線の向きや乖離率などから、相場の方向性を分析するために使用します。以下の画像を御覧ください。

【グランビルの法則の例】

グランビルの法則には、以下8パターンの売買サインがあります。

【買いサイン】

| № | 条件 |

|---|---|

| ① | 移動平均線が下落後、横ばい、または上向きに転じたときに価格が移動平均線を下から上に突き抜けた場合 |

| ② | 移動平均線が上向きの時に、一旦価格は下落し移動平均線を下回るも再度上昇し移動平均線を下から上に突き抜けた場合 |

| ③ | 移動平均線が上向きの時に、一旦価格は移動平均線の手前まで下落するも移動平均線を下抜けることなく再度価格が上昇する場合 |

| ④ | 価格が移動平均線の下に大きく乖離した場合 |

【売りサイン】

| № | 条件 |

|---|---|

| ⑤ | 移動平均線が上昇後、横ばい、または下向きに転じたときに価格が移動平均線を上から下に抜けた場合 |

| ⑥ | 移動平均線が下向きの時に、一旦価格が大きく下落し再度上昇し移動平均線を上抜けした場合 |

| ⑦ | 移動平均線が下向きの時に、一旦価格が上昇するも移動平均線の手前で止まり再度下落した場合 |

| ⑧ | 価格が移動平均線の上に大きく乖離した場合 |

グランビルの法則で使う移動平均線の期間設定や時間足

グランビルの法則で利用する移動平均線の期間や時間足は、一般的に「200日移動平均線」と「日足」が基本です。以下の画像を御覧ください。

【カナダ円日足チャートの上昇局面】

カナダ円の上昇局面の日足チャートに200日移動平均線を表示させたものです。上昇局面では、①②③の場面で買い、⑧の場面で売りを狙うことができます。続いて、以下の画像を御覧ください。

【ニュージーランドドル(NZD)円日足チャートの下降局面】

ニュージーランドドル(NZD)円の下降局面の日足チャートに200日移動平均線を表示させたものです。下降局面では、⑤⑥⑦の場面で売り、④の場面で買いを狙うことができます。

また、取引手法によっては、5分足という短期間の時間足で使う方もいれば2本の移動平均線を用いて使うという方もいます。しかし、初めからアレンジをしても初心者の方にはその意図を上手く汲み取れない可能性もあるため、まずは基本の期間設定と時間足から取り組んでみましょう。

グランビルの法則は使えない?使う際の注意点

グランビルの法則を使う際は、移動平均線との乖離を狙った取引タイミング(売買サインの④と⑧の場面)に注意しましょう。相場の上昇幅や下落幅を正確に予測することは不可能です。相場が買われすぎや売られすぎの状態でも、そこからさらにトレンドが継続することもあります。

乖離しているからといって値ごろ感でトレンドに対する逆張りを仕掛けていけば、大きな損失を出すリスクも生じます。移動平均線との乖離を狙ったタイミングで取引をするのであれば、明確に損切りラインを決めリスクを許容した取引を行うことが大切です。

グランビルの法則をよりよく理解するため、各サインごと・各銘柄ごとにケーススタディをご用意しました。理解を深め、ぜひ実際のトレードに活かして下さい。

グランビルの法則の買いサイン1・売りサイン5を使った取引手法

グランビルの法則の買いサイン1・売りサイン5の取引手法について、実際のチャートを用いて詳しく解説します。(平野朋之氏監修記事)

グランビルの法則の買いサイン1・売りサイン5を使った取引手法を読む

グランビルの法則の買いサイン2・売りサイン6を使った取引手法

グランビルの法則の買いサイン2・売りサイン6の取引手法について、実際のチャートを用いて詳しく解説します。(平野朋之氏監修記事)

グランビルの法則の買いサイン2・売りサイン6を使った取引手法

グランビルの法則の買いサイン3・売りサイン7を使った取引手法

グランビルの法則の買いサイン3・売りサイン7の取引手法について、実際のチャートを用いて詳しく解説します。(平野朋之氏監修記事)

グランビルの法則の買いサイン3・売りサイン7を使った取引手法

グランビルの法則の買いサイン4・売りサイン8を使った取引手法

グランビルの法則の買いサイン4・売りサイン8の取引手法について、実際のチャートを用いて詳しく解説します。(平野朋之氏監修記事)

グランビルの法則の買いサイン4・売りサイン8を使った取引手法

日経平均株価(JP225CFD)の値動きをグランビルの法則で分析

2018年1月には、約26年ぶりに日経平均株価が高値を更新しました。その時の値動きを、グランビルの法則を使い分析します。(平野朋之氏監修記事)

日経平均株価(JP225CFD)の値動きをグランビルの法則で分析

NYダウ(US30CFD)の値動きをグランビルの法則で分析

トランプ大統領の影響で、NYダウは2016年11月~2018年1月まで上昇を続けました。しかし2月に入り、大幅な下落が発生しました。その時の値動きを、グランビルの法則を使い分析します。(平野朋之氏監修記事)

米ドル円(USD/JPY)の値動きをグランビルの法則で分析

2012年~2014年まで、アベノミクスによって米ドル円は上昇トレンドが発生しました。その時の値動きを、グランビルの法則を使い分析します。(平野朋之氏監修記事)

FXの相場理論を学びたい方へオススメのコンテンツ

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。