グランビルの法則の買いサイン3・売りサイン7を使った取引手法

移動平均線に接近してからトレンドに回帰

グランビルの法則には、4種類の買いサインと、4種類の売りサインがあり、それぞれ移動平均線(期間200)と価格の位置関係から売買シグナルを発します。概念図で説明されることが多いですが、ここでは実際のチャートを用いながら実例を見ていきましょう。今回は、価格が移動平均線に接近しつつも割り込むことなく(上回ることなく)、トレンドへ回帰するときに発生する買いサイン3および売りサイン7についてまとめます。

| 買いサイン3 | 移動平均線が上向きのときに、いったん価格は移動平均線の手前まで下落するも移動平均線を下抜けることなく再度価格が上昇する場合 |

|---|---|

| 売りサイン7 | 移動平均線が下向きのときに、いったん価格が上昇するも移動平均線の手前で止まり再度下落した場合 |

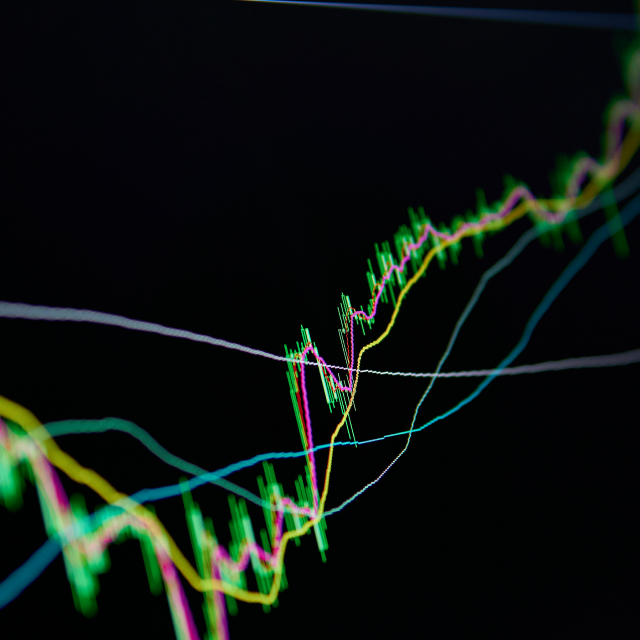

まずは買いサイン3を実際のチャートで見ていきます。ここでは、サイン発生後の値動きの特徴まとめます。

上画像はユーロ円の日足チャートです。買いサイン3が2か所で発生しています。Aのサインが発生した後は上昇トレンドに回帰し価格は続伸している一方で、Bのサイン後は上昇に転じたものの、すぐに反転して移動平均線を割り込みした。この例のように、買いサイン3が出たからといって、必ずしも順調に上昇するわけでもないので注意が必要です。

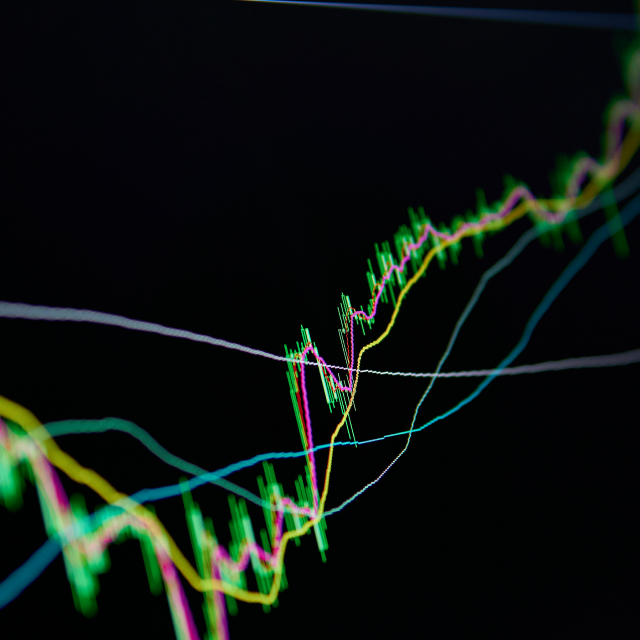

続いて売りサイン7と、それが発生した後の値動きを確認しましょう。

画像2はユーロドルの日足チャートです。定期的に売りサイン7が発生しています。FとGの間で一度は移動平均線を上回りましたが、これは売りサイン6です。このように、リズムよくサインが発生しているときは、戻り売りが狙いやすい環境だといえます。

買いサイン3および売りサイン7は、買いサイン2や売りサイン6(移動平均線を一時的に割り込んで/上回ってからトレンドへ回帰)と似ていますが、こちらは価格が移動平均線と交差することなく、接近したところで押し目や戻りを作り、反発していく形です。

明確なトレンドを形成しているときに出現しやすく、一つの波動の中で何度も見つけることができるのが特徴です。他のサインよりも発生頻度は高いですが、その分ダマシとなってしまうケースも多いので注意が必要だといえます。

トレードアイデア

ここでは買いサイン3のトレードアイデアとして、簡単なルールを紹介します。エントリータイミングを見極めるために平均足を用いるのが特徴です。ルールとしては、平均足が移動平均線に接近し陽転(陽線から陰線に転換)したところでエントリーし、直近高値で利益確定とします。

| エントリー | 平均足が移動平均線に接近後、陽転したら買い |

|---|---|

| 決済 | 直近高値で利益確定、損切りは直近安値に逆指値注文を入れる |

このルールを適用して、買いサイン3が発生したA・Bの2か所でトレードした場合、どちらも順調に上昇していき、直近高値で利益を確定することができました(Aは約240pips、Bは約320pips)。平均足の陽転を利用することで、押し目からの上昇を捉えられるのが、このアイデアのメリットです。

続いて紹介するのは、売りサイン7のトレードアイデアです。

| エントリー | 平均足が移動平均線に接近後、陰転したら売り |

|---|---|

| 決済 | 直近安値で利益確定、損切りは直近高値に逆指値注文を入れる |

このルールを適用して、売りサイン7が発生したC・Dの2か所で上記のトレードをした場合、いずれも順調に下落していき、利益を上げることができました(Cは約200pips、Dは約150pips)。Dの後に、移動平均線まで接近したポイントも、サイン発生と見て良いでしょう。このように大きなトレンドを形成しているときは、戻り売りのトレードチャンスが何度も訪れる特徴があります。

本記事の監修者・平野朋之

ネット証券で、FX業務全般、自己売買部門のディーラー、投資情報室の情報発信、セミナー講師などの業務に携わる。現在は独立して株式会社トレードタイムを設立。マーケット情報の発信や投資教育を行うかたわら、オリジナル手法での自己売買も精力的に行う。

グランビルの法則を学びたい方へオススメコンテンツ

OANDA証券ではグランビルの法則に関する基礎知識や専門家による監修記事など、豊富に提供しています。特に専門家の監修記事では、全8種類あるグランビルの法則の売買サインを一つ一つ詳しく解説しています。また日経平均株価(JP225CFD)やNYダウ(US30CFD)、米ドル円(USD/JPY)の値動きも分析しています。グランビルの法則を使い取引をしたいと考えているのであれば、ぜひご参考ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。