日経平均株価(JP225CFD)の値動きをグランビルの法則で分析

約26年ぶりの高値更新で売りサイン8が発生

グランビルの法則は、価格が200日移動平均線と交差したり乖離したりする位置関係から、4種類の買いサインと、4種類の売りサインが示されるチャート分析の基本的な考え方です。上昇(および下降)トレンドの始まりと継続、終焉から次のトレンドへの転換といったサイクルの中で、優位性の高い売買ポイントを読み取ることができます。この記事では、日経平均株価(JP225CFD)でグランビルの法則が見られた例を見ていきます。

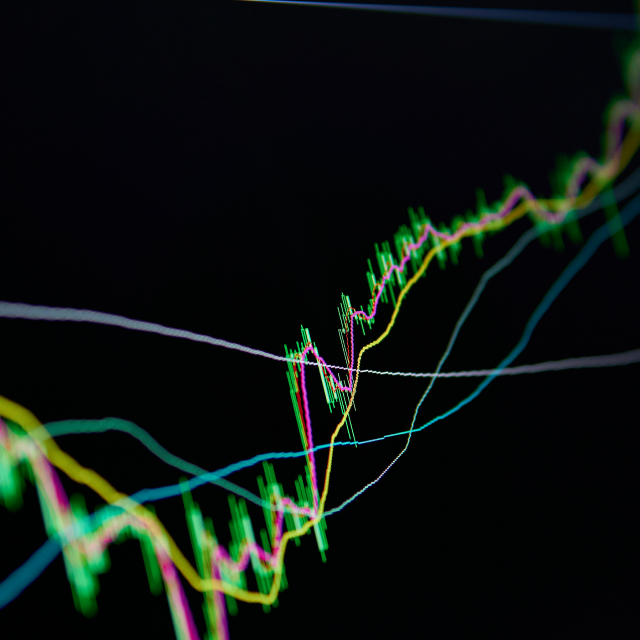

近年の日経平均株価は、右肩上がりの推移を示しているのが特徴です。米国のトランプ元大統領が主導した米経済の成長と歩調を合わせる形で、2018年1月には約26年ぶりに高値を更新しました(約24,000円)。そのときの値動きを表したのが、下画像です。

この高値更新をピークに、上昇トレンドの流れが切り替わるのですが、そのことはグランビルの法則の売りサイン8によりある程度予測することができました。売りサイン8は、移動平均線と価格の乖離が大きいときに現れるものです。チャートにOANDA_Multi_MA_Deviation(移動平均乖離率)を表示すると分かりやすくなりますが、約26年ぶりとなる高値をつけたときには移動平均線乖離率は高い水準を示し、さらにピークアウトしている状況でした。

つまり、このポイントは売りに優位性があり、上昇トレンドが短期的に下落へ向かうことがあってもおかしくないタイミングだったのです。実際に、急落自体を予測することができませんが、下落への転換と加速に対しては警戒することができたというわけです。

なお、OANDA_Multi_MA_Deviation(移動平均乖離率)は、OANDAラボから入手できます(ダウンロードするためにはログインが必要です)。

コロナショックからの回復期に見られるサイン

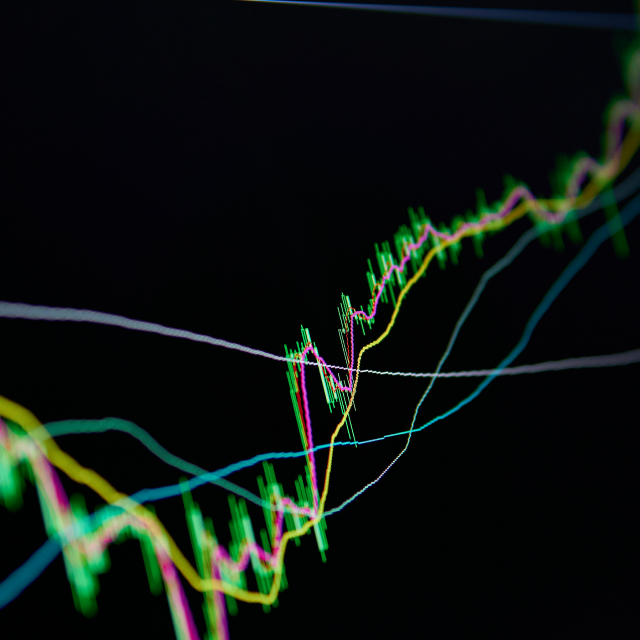

2020年2月にコロナショックが起こり、日経平均株価は急落しましたが、そこから比較的早い回復を果たすと、上昇の流れが強まり、元の水準以上に価格を引き上げていきました。下画像は、コロナショックの発生から、上昇トレンドに切り替わって回復していく値動きを示したものです。

日経平均株価は、コロナショックにより移動平均線を割り込みましたが、比較的早い段階で大底が作られ回復基調に入り、2020年5月下旬に移動平均線を上抜けしました。そしてしばらくは長い期間のもみ合いが続きましたが、同年11月に入ると再び上昇を開始し、翌年2月には1990年8月以来30年半ぶりに30,000円の大台を回復しました。

ただし、グランビルの法則の観点から見て、移動平均乖離率がピークアウトしているこのポイントは、売りサイン8の発生と考えられます。実際に、これ以降は高値を切り下げる流れとなっていました(ただし、同年9月には新高値を更新)。

なお、このチャートには、教科書通りの模範的な形ではないものの、買いサイン3(移動平均線へ押し目を作ってから再上昇する)、買いサイン2(移動平均線をいったん下回ってから、再度上抜けする)と解釈できるポイントもあります。

売りサイン5の発生か!?

2021年11月末に、日経平均株価(JP225CFD)が急落して移動平均線を割り込みました。移動平均線は横ばいから右肩下がりになる兆候を示しており、以上の条件から売りサイン5の発生と考えることもできます。とはいえ、移動平均線を挟んで上下に行き来する展開がこれまでにも繰り返されているので、今回がどんな流れになるのかを注視して、慎重にトレンドの判断をする必要があります。

参考までに、2018年高値の前後のチャートも見てみましょう(下画像)。2018年10月高値をつけてから下落した流れは、逆V字を描きながら急落して移動平均線を下回りました。その後、何度か移動平均線への反発上昇と上抜けを繰り返しますが、移動平均線は右肩下がりになり、また価格は高値を切り上げることができずに、そのまま下落していく流れとなっていました。

OANDA証券(以下、弊社)では、日経平均株価(JP225)をCFDで取引することが可能です。日経平均株価のリアルタイムチャートやCFDで取引をするメリット・デメリットなどについては、以下コンテンツをご参考ください。

日経平均株価CFD(日経225CFD)リアルタイム更新チャート

本記事の監修者・平野朋之

ネット証券で、FX業務全般、自己売買部門のディーラー、投資情報室の情報発信、セミナー講師などの業務に携わる。現在は独立して株式会社トレードタイムを設立。マーケット情報の発信や投資教育を行うかたわら、オリジナル手法での自己売買も精力的に行う。

グランビルの法則を学びたい方へオススメコンテンツ

OANDA証券ではグランビルの法則に関する基礎知識や専門家による監修記事など、豊富に提供しています。特に専門家の監修記事では、全8種類あるグランビルの法則の売買サインを一つ一つ詳しく解説しています。また日経平均株価(JP225CFD)やNYダウ(US30CFD)、米ドル円(USD/JPY)の値動きも分析しています。グランビルの法則を使い取引をしたいと考えているのであれば、ぜひご参考ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。