FXと株の違い(初心者向け)|全7項目から比較してそれぞれのメリット・デメリットを解説

FXと株式投資の間には、さまざまな違いがあります。

例えば、FXの最大レバレッジは25倍、株式投資は約3.3倍(信用取引の場合)です。

また、取引可能時間や価格変動要因なども異なります。

本記事では、FXと株式投資の違いについて、全7項目を比較しながら解説します。

目次

- 1.FXと株の違い7項目

- 2.FXと株のメリット・デメリット

- 3.初心者はFXと株どちらが始めやすいか?

- 4.FXを始める際のポイント

- 5.【まとめ】FXと株の違い(初心者向け)|全7項目から比較してそれぞれのメリット・デメリットを解説

FXと株の違い7項目

FXと株では取引時間やレバレッジなどに違いがあり、おおむね下の表の通りです。

| 比較項目 | FX | 株 |

|---|---|---|

| 投資対象 | 米ドル/円など通貨ペア (150通貨ペア以上) | 企業が発行する株式等 (東京証券取引所の場合、およそ4,000銘柄) |

| 取引時間 | ほぼ24時間 (土日を除く) | 平日9時~15時30分

※PTS取引は深夜まで取引可能 |

| レバレッジ | 最大25倍 (個人の場合) | 現物取引:レバレッジを使用しない

信用取引:およそ3.3倍 |

| 取引を始めるのに必要な資金 | 数円~ (1通貨の場合) | 数百円~(単元未満株で1株から購入する場合) |

| 利益の種類 | 1.為替差益

2.スワップポイント |

1.売買差益

2.配当金 3.株主優待 4.貸株金利 |

| 相場の変動要因 | 各国の政治や経済動向、景気、政策金利など | 景気や企業の業績など |

| 相場のボラティリティ (値動きの大きさ) | 一般的に株式より小さい | 一般的にFXより大きい(ただし、制限値幅が設けられている) |

それぞれの比較項目をより詳しく解説します。(株式については、東京証券取引所の上場株式について解説します)

投資対象銘柄

FXと株では取引対象が異なります。

【FX】米ドルや日本円など国が発行する通貨

FXは、米ドルや日本円などを組み合わせた「通貨ペア」を投資対象とします。

例えば、米ドル(USD)と円(JPY)を組み合わせた通貨ペアを、米ドル/円(USD/JPY)と表記します。

その他、ユーロ(EUR)と米ドルを組み合わせたユーロ/米ドル(EUR/USD)などがあり、取引可能な通貨ペアの種類はFX会社ごとに異なります。

(OANDA証券では、2025年1月時点で68種類の通貨ペアを取引可能。市況によって取引制限される通貨ペアもあります)

各通貨ペアは、ボラティリティや取引量の多さなどの性質が異なります。

自分が取引する通貨ペアの特性は、取引前に押さえておきましょう。

FXの通貨ペアについてはこちらの記事で詳しく解説しています。

【株】企業が発行する株式

株は、企業が発行する株式(企業が資金調達をするために発行する株券)を投資対象とします。

一般的に、証券取引所に上場している企業の株式が投資対象です。

2025年1月時点で、上場銘柄数はおよそ4,000社あります。

銘柄数が多く、その中から自分に合った株を探せるのが醍醐味です。

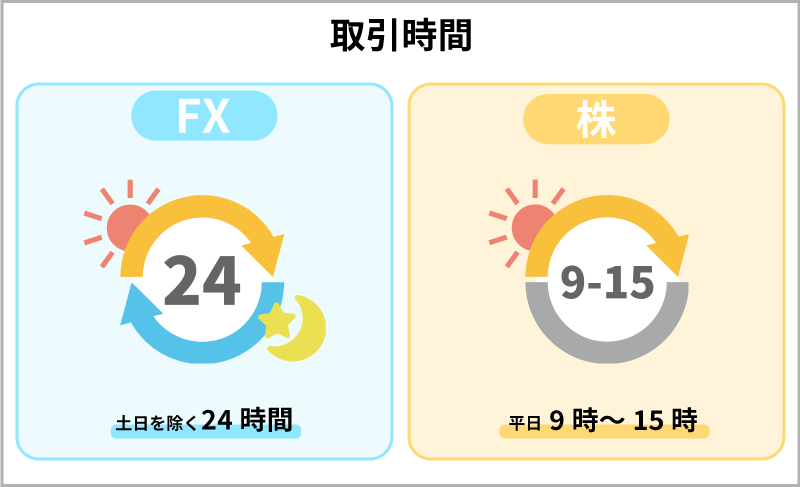

取引時間

FXと株では、取引できる時間が異なります。

取引時間の違いは、以下の通りです。

【FX】ほぼ24時間(土日を除く)取引可能

FXは、ほぼ24時間(土日を除く)取引を行えます。

生活スタイルに合わせて取引を行いやすいので、日中は忙しいビジネスパーソンの方でも無理のない取引が可能です。

ただし、相場が動きづらく取引に適していない時間帯もあります。

FXの取引時間についてはこちらの記事で詳しく解説しています。

【株】平日9時~15時30分まで取引可能

株の取引可能時間は、午前は9時から11時30分まで、午後は12時30分から15時30分までです。

PTS(私設取引システム)を使うと、東京証券取引所の取引時間外でも売買可能です。

取引時間は証券会社ごとに異なるので、取引前に確認しましょう。

レバレッジ

FXと株では、最大レバレッジが異なります。

レバレッジの違いは、以下の通りです。

【FX】最大25倍(個人の場合)

FXは、最大25倍(個人の場合)までレバレッジを活用できます。

(OANDA証券の法人口座の場合は、最大50倍)

最大レバレッジ25倍というのは、資金効率を高めるという面で魅力的です。

しかし、高いレバレッジ取引はリスクも高いので、綿密な資金管理のスキルが求められます。

【株】信用取引なら、およそ3.3倍

現物取引の場合はレバレッジを使いません。

信用取引(証券会社から株式やお金を借りて行う取引)の場合は、およそ3.3倍までのレバレッジを利用可能です。

取引を始めるのに必要な資金

FXと株は、取引に必要な資金が異なります。

取引に必要な資金の違いは、以下の通りです。

【FX】数円から取引可能

FXの取引に必要な最少金額は、数円です。

とはいえ、数円は1通貨(1ドル、1ユーロ)で取引する場合であり、一般的には1万通貨取引が主流であるため、数万円以上が必要となります。

【株】数百円から取引可能

株は、数百円程度から取引を始められます。

ただし、1株から株式投資を始める場合の話であり、制約が多いため自由に売買できません。

自由に売買したい場合、株の取引単位は、原則的に100株です。

(1回の取引で最低でも100株は購入しなければならない)

つまり1株あたりの株価を100倍にした金額が、取引に必要な金額です。

例えば、ユニクロを運営するファーストリテイリングの株価は、52,100 円です(2025年1月9日時点)。

株式を購入する場合は、これを100株の金額にした5,210,000円が必要となります。

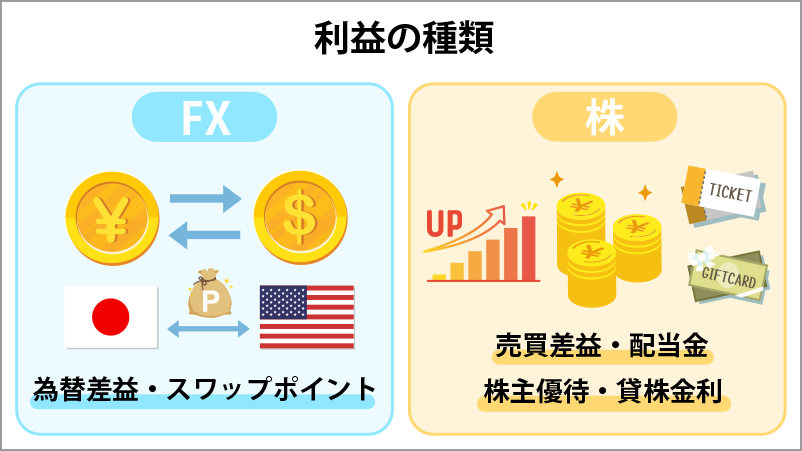

利益の種類

投資による利益には、キャピタルゲインとインカムゲインがあります。

キャピタルゲインは資産の価格変動によって得られる利益、インカムゲインは資産を売却しなくても保有するだけで得られる利益(配当など)を指します。

【FX】為替差益・スワップポイントの2種類

FXは、為替差益とスワップポイントの2種類で利益を得られます。

| 為替差益とは?

為替相場の変動によって生じる利益のことです。 例えば米ドル/円を取引する場合に、150.00円で買いポジションを保有したとします。 価格が上昇し、151.00円で決済すると、1.00円の為替差益が発生します。 一方、価格が下落し149.00円で決済すると、1.00円の為替差損が発生します。 スワップポイントとは? 通貨ペアを構成する2か国間の金利差によって発生する金利調整額です。 高金利の通貨を買って、低金利の通貨を売るポジションの場合に、スワップポイントを受け取れます。 ただし低金利の通貨を買って、高金利の通貨を売るポジションの場合は、支払いが発生します。 (いずれも市況によっては例外あり) スワップポイントについてはこちらの記事で詳しく解説しています。 |

【株】売買差益・配当金・株主優待・貸株金利の4種類

株を現物保有する場合、売買差益・配当金・株主優待・貸株金利の4種類で利益を得られます。

| 売買差益とは?

株価が安い時に買い、高くなった時に売ることで得られる利益です。 株価は需給によって変動します。 一般的に、業績が好調なら株は買われ株価は上昇し、業績が低調なら株は売られ株価は下落します。 配当金とは? 企業が利益の一部を、株主に分配するお金のことです。 年に1~2回程度受け取れます(配当を出さない企業もあります)。 ただし、業績によっては配当が見送りになる場合もあります。 株主優待とは? 企業が株主に対して、自社商品やサービスなどを提供する制度です。 全ての企業が実施しているわけではないので、取引前に株主優待の有無を確認しておくと良いでしょう。 また株を長期保有すると、優待品がグレードアップする「長期保有優遇制度」もあります。 貸株金利とは? 株式を証券会社に貸し出すと、証券会社から金利を受け取れます。 この金利を貸株金利といいます。 |

相場の変動要因

FXと株は、相場の変動要因が異なります。

相場の変動要因の違いは、以下の通りです。

【FX】各国の政治や経済動向、景気、政策金利など

FX相場は、各国の政治や経済動向、景気、政策金利などによって変動します。

つまりマクロ経済(国全体の経済活動)の影響を受けます。

世界各国では、日々「経済指標(各国の政府や中央銀行などが発表する経済に関する統計)」が発表されます。

例えば「政策金利」「GDP」「雇用統計」といった経済指標が有名です。

FXでは、投資する国全体の経済活動に注目し、より大きな視点で分析を行う必要があります。

【株】主に企業の業績

株は、企業の業績やニュースなどによって変動します。

決算や事業状況などは、株価に大きな影響を与える傾向があります。

国全体の景気が悪い場合、企業業績が良くても株価が下がることがあるので、景気動向等も重要な要素です。

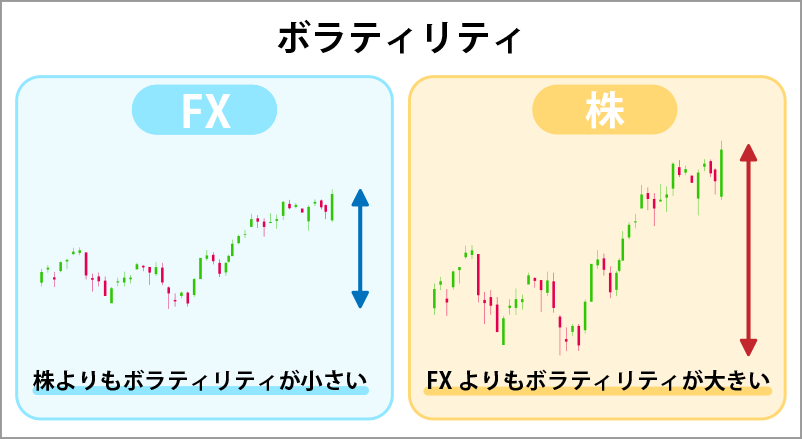

相場のボラティリティ(値動きの大きさ)

FXと株は、ボラティリティ(値動きの大きさ)が異なります。

ボラティリティの大きさを示す指標の1つにヒストリカルボラティリティがあり、数字が大きいほど値動きが大きいことを示します。

2024年1月から12月までの米ドル/円と日経平均株価について、ヒストリカルボラティリティは以下の通りです。

- ・米ドル/円:10.16%

- ・日経平均株価:25.27%

日経平均株価の値動きの方が大きいことがわかります。

また、株の個別銘柄の中には、日経平均株価よりもボラティリティが大きい例が少なくありません。

【FX】株よりもボラティリティが小さい傾向

FXは、一般的に株よりもボラティリティが小さいですが、通貨ペアや市況によってはボラティリティが大きくなる場合があります。

2国間の通貨の交換であり、どちらかの通貨が一方的に買われすぎ、売られ過ぎになることや、取引量が急激に変化することは多くありません。

そのため、一定の値幅の間を行ったり来たりするレンジ相場になりやすい傾向があります。

とはいえ、突発的なニュースや経済指標のサプライズなどにより、取引量が拡大して急変動を見せる場合もあります。

【株】FXよりもボラティリティが大きい傾向

FXと比べると、株のボラティリティは大きいといえます。

特に中小型のグロース株は、ボラティリティが大きくなる傾向があります。

なお、株は1日の売買における値動きの幅が、一定範囲に制限されています。

この制限値幅の上限に達することを「ストップ高」、下限に達することを「ストップ安」と呼びます。

FXと株のメリット・デメリット

ここでは、FXと株のメリット・デメリットを解説します。

- ・FXのメリット・デメリット

- ・株のメリット・デメリット

FXのメリット・デメリット

FXのメリットは、主に以下5つあります。

- 1.レバレッジを使って資金効率の良い取引が可能

- 2.ほぼ24時間取引が行えるので生活スタイルに合った取引が可能

- 3.資金が少ない方でも始めやすい

- 4.主要通貨ペアの種類は多くないので初心者でも特徴を覚えやすい

- 5.FXは売りと買い両方で利益を期待できる

FXのデメリットは、主に以下3つあります。

- 1.レバレッジ(証拠金取引)の仕組みを理解する必要がある

- 2.リスク管理を行わないと大きな損失を発生させるリスクがある

- 3.スワップポイントを支払わなければならない時がある

FXはレバレッジによって、少額から大きな利益を期待できるのがメリットです。

また、ほぼ24時間取引が行えるので、日中は忙しいビジネスパーソンの方でも取り組みやすく、生活スタイルに合った柔軟な取引を行えます。

一方でレバレッジ取引は、大きな利益を期待できる反面、大きな損失を発生させるリスクもあります。

先の値動きが正確に予測できないからこそ、常にリスク対策を心がけた取引が大切です。

株のメリット・デメリット

株のメリットは、主に以下3つあります。

- 1.配当金や株主優待などのインカムゲインがある

- 2.日本株だけでなく米国株などにも投資できる

- 3.企業の経営に参加できる(経営参加権)

株のデメリットは、主に以下2つあります。

- 1.投資対象銘柄数が多くどの銘柄を選べば良いのか迷いやすい

- 2.基本的に日中しか取引ができない

株は、配当金や株主優待などインカムゲインが充実している点が大きなメリットです。

中長期的な目線で利益を積み上げやすいです。

一方、基本的に日中しか取引できないなど、取引の自由度はあまり高くありません。

初心者はFXと株どちらが始めやすいか?

ここでは、初心者はFXと株のどちらが始めやすいのかを、以下のように分けて説明します。

- ・FXに向いている人の特徴

- ・株に向いている人の特徴

FXに向いている人の特徴

FXに向いている方は、以下の通りです。

- 1.少額から投資を始めたい方

- 2.少額から大きな利益を得たい方

- 3.日中は忙しいビジネスパーソン

FXはレバレッジを使うことで、少額から大きな利益を期待できるのが大きなメリットです。

資金があまりなく少額から取引を始めたい方や、少額から大きな利益を期待したい方などに向いているでしょう。

株に向いている人の特徴

一方株に向いている方は、以下の通りです。

- 1.インカムゲインに期待した中長期的な取引を行いたい方

- 2.企業の決算や事業状況に興味があり調査するのが好きな方

- 3.日中でも取引が行える方

株は、インカムゲインの充実というメリットがあります。

インカムゲインを期待した中長期目線で利益を積み上げたい方に向いています。

FXを始める際のポイント

FX取引を始める際に意識すべきポイントは、以下の通りです。

- ①初心者向けの基礎コンテンツは豊富にあるか?

- ②少額から取引を始められるか?

- ③取引コストは抑えられるか?

- ④取引ツールは充実しているか?

ポイント①初心者向けの基礎コンテンツは豊富にあるか?

FX取引には、初心者の方が覚えるべき基礎知識が数多く存在します。

これらの知識がないままFX取引を始めれば、大きな損失を出すリスクがあります。

初心者の方はまず基礎知識を身につける必要があり、そのためには「初心者向けのわかりやすい基礎コンテンツ」が重要です。

OANDA証券では、以下のように初心者向けのサービスを豊富に提供しています。

これらのコンテンツで学習することで、画面の操作方法や利益を出すためのポイントなどを覚えられます。

-

●OANDA証券が提供するFX初心者向けのサービス

OANDA証券では、初心者向けに豊富な基礎コンテンツを提供しています。

また、FXのことをより詳しく簡単に理解できるよう動画の提供も行っています。

ポイント②少額から取引を始められるか?

少額から取引を始められるFX会社であれば、初心者の方も無理なくFX取引に慣れることができます。

取引を始めるのに必要な資金(最小取引単位)は、FX会社によって異なります。

最小取引単位は「1,000通貨・10,000通貨」など、FX会社それぞれで設定されており、数値が小さいほど少額からの取引が可能です。

また、レバレッジを活用することで、本来必要な取引金額が最大25分の1に抑えられます(レバレッジ25倍の場合)。

仮にレバレッジ25倍で取引する場合、1通貨・1,000通貨・10,000通貨の各単位で、必要な資金は以下の通りです。

※米ドル/円=150.00円で計算

| 通貨ペア | 1通貨 | 1,000通貨 | 10,000通貨 |

|---|---|---|---|

| 米ドル/円(USD/JPY) | 6円 | 6,000円 | 60,000円 |

FX初心者の方は、最小取引単位が小さいFX会社を選ぶようにしましょう。

また、初心者がFXを始めるのに適した資金については、こちらで詳しく解説しています。

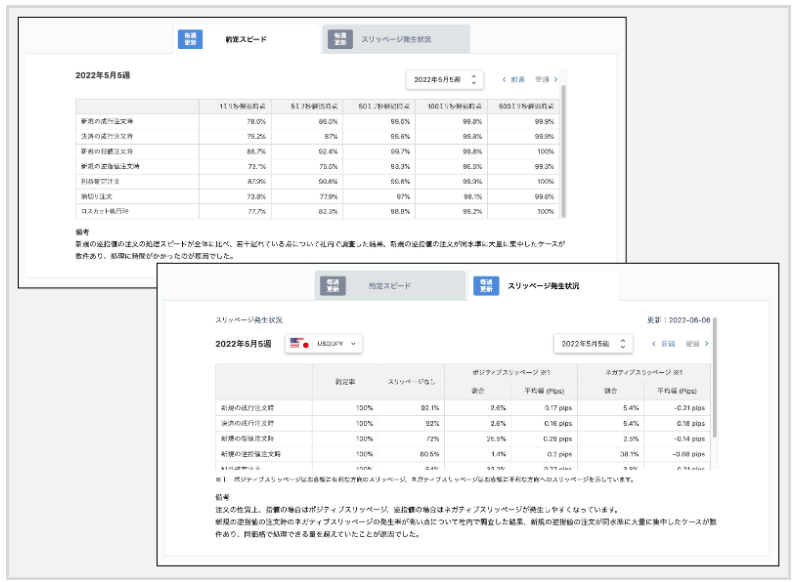

| ●OANDA証券は約定スピード、スリッページの発生率などの情報を随時公開

OANDA証券が提供する取引コース「ベーシックコース」では、1通貨単位からの取引が可能です。 10円未満の少額から取引を始められます。 手持ちの資金が少ない方や、いきなり大きな資金で取引を行うのは抵抗があるという方などは、ベーシックコースから始めてみると良いでしょう。 |

ポイント③取引コストは抑えられるか?

FX取引における主なコストはスプレッドです。

スプレッドとは「買値と売値の差額」で、これが売買ごとに発生し、取引のコストとなります。

スプレッドは狭いほど投資家にとって有利で、この数値はFX会社によって異なります。

なお、スプレッドの基準だけでFX会社を選ぶのは不適切です。

理由は、FX取引のコストには「約定スピード・スリッページ」なども関係するためです。

スプレッドが狭くても、約定スピードの遅さとそれによるスリッページによって、取引コストが高くなってしまうケースも存在します。

このため、FX会社の取引コストを比較する時は、スプレッドだけでなく約定スピードやスリッページも確認する必要があります。

-

●OANDA証券は約定スピード、スリッページの発生率などの情報を随時公開

OANDA証券では、お客様に公平・公正な取引環境を提供することを目指しており、その取り組みの1つとして、約定までのスピードやスリッページの発生状況などの情報を随時公開しています。

これらの情報を公開し、原因があれば修正することで、ユーザーに本当の意味で低コストな取引環境を提供できると考えています。

ポイント④取引ツールは充実しているか?

FX取引では、それぞれのFX会社が提供するツールを利用して取引を行います。

これらのツールや使えるプラットフォームは、FX会社によって異なり、機能でもさまざまな違いがあります。

高度なトレード戦略を実践したい場合、高機能な取引プラットフォームを提供するFX会社を選ぶのが良いでしょう。

逆に、スマートフォンでの取引をメインとするのであれば、スマホ用ツールの改善に力を入れているFX会社を選ぶのが適しています。

また、多くのテクニカル指標や描画ツールを用いる予定の場合、これらの種類が多いことも重要なポイントです。

どのようなツールを選ぶにしても「自身に合ったツールが充実しているFX会社」を選ぶのが良い選択肢といえます。

-

●OANDA証券が提供する取引プラットフォーム

OANDA証券では、MT4/MT5、TradingView(トレーディングビュー)など、世界的にも定評のある高機能取引プラットフォームを利用できます。

初心者の方でもすぐに使えるよう、使い方のコンテンツも提供しています。

MT4の使い方はこちら

MT5の使い方はこちら

TradingView(トレーディングビュー)の使い方はこちら

OANDA証券のオリジナル取引プラットフォーム「fxTrade」の使い方はこちら

また、投資家のニーズに合うようさまざまな取引コースを提供しています。

【まとめ】FXと株の違い(初心者向け)|全7項目から比較してそれぞれのメリット・デメリットを解説

FXと株は自己資金を投入して利益を狙うという点では同じですが、その特徴は大きく異なります。

投資対象だけでなく、取引可能時間やレバレッジの有無など、異なる点は数多くあります。

一方が稼ぎやすく、もう一方は特別に難しいということはないので、自分のライフスタイルや好みに合う方で投資することが推奨されます。

FX初心者向けの基礎コンテンツやオリジナルツールなどは、以下のコンテンツで解説しています。

FX初心者にオススメのコンテンツ

これからFXを始める初心者の方向けに、豊富なコンテンツを提供しています。コンテンツを読み進めていくことで、初心者の方でもFXをスムーズに始めることが可能です。またOANDAの口座保有者だけが使えるOANDAオリジナルインジケーターも提供しています。是非OANDAの口座開設をご検討ください。

Published by

OANDA Lab編集部

OANDA証券株式会社が運営する「OANDAラボ」は、FX/CFDを統計学的側面で科学するメディアです。外国為替(FX)や世界の株価指数、金や原油などの商品市場に関するマーケット情報やデータ、ニュースを提供しています。

会社名:OANDA証券株式会社

所在地:東京都千代田区平河町1-3-13 CIRCLES平河町 10階

加入協会:一般社団法人金融先物取引業協会 / 日本証券業協会 / 日本商品先物取引業協会

登録番号:第一種 金融商品取引業 関東財務局長 (金商) 第2137号

問い合わせ先:お問い合わせフォームから

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。